Метод 1.Обнаружить должников, которые не желают оплачивать услуги ЖКХ.

Существует

определенная категория

жильцов, которые принципиально не желают оплачивать коммунальные услуги. Они апеллируют к тому, что предоставляемые им услуги отличаются

низким качеством

, не соответствующим плате за них. Очень важно разъяснить жильцам, что неоплата коммунальных услуг – не выход, и существуют законные методы решения проблемы. Если граждане считают, что управляющая организация предоставляет им услуги ненадлежащего качества или в недостаточном объеме, им следует законным способом добиться перерасчета за весь период их предоставления. Существуют четкие критерии оценки качества услуги, по ним нужно провести анализ, зафиксировать ненадлежащее качество услуги и на основании соответствующего акта заново рассчитать размер платы. Объясните плательщикам, что платежи за ЖКУ является прямой обязанностью каждого жильца, а за их несвоевременное внесение начисляются штрафы и пени. Начисление пени начинается уже со второго месяца просрочки платежа. Это закреплено в п. 14 ст. 155 ЖК РФ. Пени начисляются за каждый день просрочки, их размер напрямую зависит от количества месяцев, в течение которых жилищно-коммунальные услуги не были оплачены. Так, со второго по третий месяц процент пени составляет 1/300 от ставки рефинансирования Центробанка, начиная с четвертого месяца – он повышается до 1/130. (Ноябрь 2015 года Федеральный закон).

Платить за жилищно-коммунальные услуги необходимо вне зависимости от того, устраивает ли жителей их качество. Если оно не соответствует требованиям, впоследствии будет предоставлен перерасчет, и переплаченные средства вернутся плательщику. Если жильцы все равно отказываются оплачивать квитанции, работа с должниками ЖКХ переходит в новую плоскость и запускается

правовой механизм

, именуемый претензионной работой. Он используется в разных вариантах. К примеру, можно писать напоминания на оборотах квитанций, печатать платежки на красной бумаге. Это способ определенного морального воздействия на должников. Ведь соседи должника, увидев красную квитанцию в его ящике, узнают обо всех его долгах. А портить отношения с соседями и становиться объектом сплетен желает не каждый.

Разместить список должников на доске объявлений.Такая мера призвана оказать психологическое влияние на неплательщиков, но не всегда оказывается действенной. Иногда списки задолжавших за коммунальные услуги граждан публикуются также в местных СМИ. Но судебной практике уже известны случаи ошибочного включения фамилий добросовестных плательщиков в эти списки, что послужило основанием для публикации опровержения и возмещения морального вреда (см., например, решение Назаровского городского суда Красноярского края от 17 сентября 2012 г. по делу № 2-43/12).

Метод 2.Повысить собираемость коммунальных платежей можно с помощью субсидирования. Посоветуйте жильцам не накапливать долги, а решать свои проблемы законными методами – к примеру, обратиться за предоставлением субсидии. Ведь человек может потерять работу, лишиться и без того маленького заработка, попросту заболеть – причин для накопления долгов за ЖКУ существует множество. Механизм субсидирования призван помочь людям, попавшим в сложные ситуации. Субсидию можно получить в том случае, если расходы на коммуналку «съедают» 22 % совокупного дохода семьи. В субъектах России этот процент может быть иным, однако, он не может превышать цифры, установленные на федеральном уровне. Чтобы попросить помощи у государства, необходимо собрать минимальный пакет документов. Существуют и другие виды льгот по оплате коммуналки, которые действуют для различных категорий лиц. Сведения о них должны размещаться на информационных стендах или доводиться до жильцов в устной форме.

Метод 3.Предложить заключить соглашение о погашении задолженности

Если личное общение и работа с должником ЖКХ не увенчалась успехом, можно приступать к досудебной претензионной практике. Официальную претензию можно направить

заказным письмом

или вручить лично в руки под подпись. Для многих должников официальный документ становится решающим аргументом в пользу погашения долга. После вручения такой претензии почти половина должников немедленно отправляется гасить долги – они опасаются наступления более тяжких последствий. Остальные дают заверения, что оплатят коммуналку, как только появится такая возможность. С ними вы можете заключить соглашение о погашении долга. В нем прописывается график платежей, сроки поэтапного внесения определенных сумм. В дальнейшем останется лишь следить за соблюдением этого графика.

Метод 4.Создать неудобства для должников по услугам ЖКХ

Существует два законных метода работы с должниками ЖКХ:

Ограничение права выезда заграницу;

Отключение или ограничение жилищно-коммунальной услуги.

Задолженность за жилищно-коммунальные услуги может стать препятствием для выезда гражданина РФ за рубеж. Сведения о неплательщике подаются в Росреестр, и граница для него закрывается. Существует и такое понятие, как солидарная ответственность (оно закреплено в ч. 3 ст. 31 ЖК РФ). Члены семьи владельца жилого помещения, за которым числится долг, несут солидарную с ним ответственность, с ними также можно проводить работу как с должниками ЖКХ. Отключение или ограничение жилищно-коммунальной услуги является, пожалуй, наиболее действенным способом борьбы со злостными неплательщиками. Отметим, что отключать можно только ту услугу, за которую не производится оплата – например, электричество или горячую воду. Эти ограничения прописаны в правилах предоставления ЖКУ, они утверждены постановлением Правительства РФ. Чаще всего таких мер бывает достаточно. Люди, у которых отключили свет или воду, испытывают существенный дискомфорт и стараются как можно скорее погасить все долги.

Метод 5.Задействовать комиссию по работе с должниками ЖКХ

Чтобы как можно более эффективно осуществлять работу с должниками ЖКХ, в городской администрации может быть создана специальная комиссия по сбору платежей за ЖКУ. В ее функции входит налаживание диалога с неплательщиками, выяснение причин накопления задолженности и формирование путей и способов оплаты долга. Заседания комиссии проводятся каждый месяц, на них приглашаются все жители, долгое время не оплачивающие ЖКУ.

2. Работа с должниками ЖКХ в судебном порядке

При работе с должниками ЖКХ в судебном порядке выполняются

следующие действия

: поиск необходимых документов, составление иска, участие в судебных заседаниях, получение вынесенного решения и исполнительных листов.

Отличительная особенность

судебного производства заключается в том, что стороны дела состязаются на равных условиях. Соответственно, коммунальная служба должна доказать суду, что у неплательщика накопилась именно такая задолженность, и что сама компания имеет право требовать ее уплаты у должника. В свою очередь, владелец квартиры или ее наниматель может оспаривать эти требования. Зачастую неплательщики имеют претензии именно к сумме долга. Они апеллируют к тому, что на деле коммунальные услуги не были оказаны в полном объеме, тарифы, по которым взимается плата, установлены незаконно, а начисления произведены с ошибками. Иск к неплательщику должен быть подготовлен с особой тщательностью: необходимо собрать документы, подтверждающие сумму долга, и приложить их к иску (статья 132 ГПК РФ). Стоит отметить, что если у управляющей организации и гражданина не заключен договор об оказании услуг ЖКХ, это не является для него поводом не платить коммуналку. Законом не предусматривается обязательное погашение долга в досудебном порядке. Если эта норма не прописана и в договоре на управление многоквартирным домом , то

управляющая компания

может сразу же подать на должника в суд, не направляя ему никаких уведомлений и требований ликвидировать долг. Если ответчик, которому сообщили о месте и времени проведения заседания, не явился в зал суда без уважительной причины и без просьбы рассмотреть дело в его отсутствие, судебный процесс может пройти в порядке заочного производства. Сторона, которая выиграет дело, сможет по решению суда взыскать с другой стороны все убытки, понесенные в ходе разбирательства, – в том числе расходы на госпошлину и адвоката. За исполнением решения суда (или любых иных органов и должностных лиц) будет следить федеральная служба судебных приставов. Если должник не исполнит решение суда в установленные в нем сроки и без уважительных на то причин, судебные приставы могут вынести ему постановление о временном запрете на выезд за границу. Такой документ выносится по заявлению взыскателя или по собственной инициативе службы судебных приставов.

Меры принудительного исполнения:

Обращение взыскания на зарплату, пенсию и иные периодические выплаты, которые неплательщик получает на основании трудовых, гражданско-правовых или социальных отношений.

Обращение взыскания на имущественные права неплательщика – например, на право получения платежей по исполнительному производству, в котором он является взыскателем, на право получения платежей по найму, аренде, а также на исключительные права на результаты интеллектуальной деятельности и средства индивидуализации, права требования по договорам об отчуждении или использовании исключительного права на результат интеллектуальной деятельности и средство индивидуализации и т. д.

Изъятие у неплательщика собственности, присужденной взыскателю.

Арест имущества неплательщика во исполнение судебного решения.

Перерегистрация имущественных прав с неплательщика на взыскателя в случаях и порядке, установленных действующим законодательством.

Совершение действий, прописанных в исполнительном листе, от имени и за счет неплательщика без его личного участия (если возможно).

Принудительное выселение неплательщика из квартиры (применяется в настоящее время только в отношении нанимателей квартир по договору

социального наймаи только в судебном порядке (ст. 90 ЖК РФ). Размер задолженности не имеет значения, основанием для выселения является факт неуплаты без

уважительных причин

платежей за жилое помещение и коммунальные услуги более чем за шесть месяцев).

Освобождение нежилых помещений (складов и хранилищ) от имущества неплательщика, запрет на пребывание в них.

Принудительное выселение из России иностранных граждан или людей без гражданства.

Другие действия, которые предусмотрены в федеральном законе или исполнительных документах.

3. Работа с должниками ЖКХ с помощью приказного производства

Федеральным законом от 01.01.2001 №45-ФЗ были введены новые положения в Гражданский процессуальный кодекс РФ и Арбитражный процессуальный кодекс РФ, вступившие в силу с 1 июня 2016 года. Они касаются приказного порядка взыскания долгов за жилищно-коммунальные услуги, а также телефонную связь. Приказное производство — это новый порядок рассмотрения бесспорных требований кредитора. Теперь их можно рассматривать в сокращенные сроки без проведения судебного разбирательства и заслушивания мнений сторон, а лишь с помощью исследования представленных кредитором письменных доказательств. Итогом такого производства становится выдача судебного приказа.

Судебный приказ — это судебное постановление и исполнительный документ в одной бумаге. Кредитор, которому был выдан судебный приказ, может сразу же приступить к взысканию долга. Ранее такой порядок также был предусмотрен в некоторых судебных процессах, но он не являлся обязательным для жилищно-коммунальных споров. Приказное производство призвано сделать судебную защиту кредиторов более оперативной, а исполнение судебных актов – более эффективным. Такое производство снимает с судов необходимость браться за дела, не нуждающиеся в подробном рассмотрении, то есть дела с бесспорными требованиями. Дать оценку новому институту приказного производства пока трудно. Тем не менее, уже можно определить новые требования к работе с должниками ЖКХ. К преимуществам судебного приказа можно отнести: оперативность выдачи — в течение 5 дней с момента подачи соответствующего заявления в суд; отсутствие судебных процедур – разбирательств, вызова сторон, заслушивания их мнений; приравнивание судебного приказа к исполнительному листу, приведение его в исполнение в соответствующем порядке. Тем не менее, у судебного приказа есть и ряд недостатков – в первую очередь, для неплательщика. Он не может узнать о мотивировке принятого решения, так как в судебном приказе она не прописывается. Кроме того, ему неподконтролен сам процесс взыскания, а это может привести к обременению его имущества и запрету на выезд из страны. Взыскание долгов по ЖКХ с помощью коллекторов

Работа с должниками ЖКХ: 4 этапа получения судебного приказа

Этап 1. Обращение за получением судебного приказа. При наличии просроченных долгов за жилое помещение или коммунальные услуги, не превышающих сумму в полмиллиона рублей (п. 1 ст. 121 ГПК РФ), кредитор вправе обратиться в суд за получением судебного приказа. Взыскателем в

данном случае

может выступать управляющая компания, ТСЖ, ЖСК, ресурсоснабжающая организация и пр. В других ситуациях споры о погашении долгов должны разрешаться на общих основаниях искового производства.

Этап 2. Рассмотрение вопроса о выписке судебного приказа производится судьей без судебного заседания, без извещения сторон, без ведения протокола. Судья самостоятельно принимает решение исходя из документов, предоставленных взыскателем. В итоге судебный приказ должен быть: вынесен в течение пяти дней с момента поступления заявления от взыскателя; выпущен в двух экземплярах на специальном судебном бланке. Один экземпляр остается в суде, другой выдается кредитору. Неплательщик получает копию; составлен в двух частях — вводной и резолютивной. Основным отличием от судебного решения является отсутствие описательной части, то есть мотивировки. Она ограничивается лишь ссылкой на закон, который послужил основанием для удовлетворения требований.

Этап 3. Направление копии судебного приказа неплательщику. Судебный приказ направляется по адресу, который указал взыскатель (кредитор), и только один раз. Но поскольку срок, во время которого неплательщик может направить свои возражения по судебному приказу, начинает отсчитываться с даты получения приказа неплательщиком, а он может временно уехать или переехать вовсе, возможна повторная отправка приказа по новому месту нахождения. Неплательщик может оспорить судебный приказ в течение десяти дней с момента получения копии судебного приказа. В случае поступления возражений судебный приказ аннулируется. Выписывая определение об отмене, судья должен разъяснить взыскателю, что он может подать те же требования, но уже в порядке обычного иска. Копии определения суда об отмене судебного приказа должны быть направлены сторонам в течение трех дней с момента вынесения.

Этап 4. Если в течение десяти дней неплательщик не направит свои возражения в суд, судья может выдать кредитору второй экземпляр документа с гербовой печатью суда. Взыскатель может сразу же предъявить его к исполнению. Судебный приказ приводится в исполнение в том же порядке, что и все судебные постановления.

4. Работа с должниками ЖКХ с привлечением коллекторских агентств

Работа с должниками ЖКХ и взыскание с них задолженностей – неотъемлемая составляющая ежедневной рутины управляющих компаний, ТСЖ и ЖСК. Обычно управляющие организации не привлекают к своей деятельности коллекторов – в сфере ЖКХ это не принято. Фирмы, управляющие многоквартирными домами, стараются взыскать задолженность с жильцов самостоятельно. При этом эксперты полагают, что в ближайшем будущем коллекторы станут гораздо активнее работать над привлечением клиентов из сферы ЖКХ. Коллекторская деятельность сейчас строго контролируется законом. Требования и ограничения для коллекторов прописаны в Федеральном законе от 3 июля 2016 года. Сами управляющие организации, взыскивающие долги с населения, под действие этого закона не подпадают. Фирмы, управляющие многоквартирными домами, не становятся коллекторами, взыскивая долги за ЖКУ, поскольку: по закону, коллекторы – это лица, для которых взыскание задолженностей с физлиц является основным видом деятельности ; действие закона не распространяется на задолженности по законам о ЖКХ, поставках коммунальных услуг, обращении с

бытовым мусором

и пр. Закон о коллекторах имеет силу только в тех случаях, когда полномочия по взысканию задолженности отдаются банку или профессиональному коллекторскому агентству. Управляющие компании, ТСЖ и ЖСК также могут самостоятельно осуществлять работу с должниками ЖКХ и взыскание с них задолженностей. Этой сферы

новый закон

не касается. Под деятельностью коллекторов подразумевается осуществление действий по взысканию просроченной задолженности с физлиц, которое выполняется специализированными организациями. В законе о коллекторах четко прописаны способы, которые можно применять в общении с неплательщиками, а также методы, использовать которые запрещено. Заключая договор с коллекторским агентством, помните о действиях, которые запрещены при работе с должниками ЖКХ. В их число входят следующие запреты: на использование физической силы против должника; на повреждение имущества; на использование

опасных методов

; на психологическое воздействие (оскорбления, публичное унижение); на введение должника в заблуждение, иные варианты злоупотребления правом; на раскрытие информации о неплательщике третьим лицам. Запрет подобных действий следует продублировать в тексте договора, который вы будете подписывать с коллекторами. Угрозы совершения действий, запрещенных Законом о коллекторах, приравниваются к самим таким действиям и также строго преследуются. Обязательно ознакомьтесь со всеми сведениями о коллекторском агентстве, с которым вы планируете заключить договор о работе с должниками ЖКХ. Взыскивать просроченные долги с населения могут только юрилица, состоящие в госреестре. Пока этот перечень только разрабатывается, он не утвержден в окончательном виде. Поэтому стоит обращать внимание на уставные документы потенциального партнера. Заниматься взысканием задолженностей на профессиональном уровне могут только компании, которые имеют в своих учредительных бумагах код (взыскание долгов по квитанциям, их пересылка клиентам) или 69.10 (деятельность в юридической сфере). Закон о коллекторах не позволяет прибегать к услугам более чем одного коллекторского агентства одновременно.

«Банковский ритейл», 2009, N 4

Существует ли универсальный подход к решению проблем, связанных с урегулированием проблемных кредитных обязательств? Что является залогом эффективности в работе с проблемными кредитами? Какие методы являются наиболее результативными и оптимально выгодными для кредиторов и заемщиков (должников)? Как банкам выбрать наиболее эффективный и универсальный метод работы с проблемной задолженностью?

В текущий кризисный период поиском способов эффективного урегулирования «плохих» долгов заняты почти все кредитные организации. Не в меньшей степени этот вопрос занимает и заемщиков, оказавшихся в сложной экономической ситуации, которые в большинстве случаев изыскивают варианты исполнения своих кредитных обязательств, оценивая все приемлемые для этого возможности.

Для ответа на вопросы, связанные с урегулированием проблемной задолженности, необходимо знать методы, позволяющие вести работу в этом направлении с наибольшей эффективностью. Но также следует понимать особенность и мотивацию поведения заемщиков. Ведь так называемая проблемная задолженность может быть следствием непреднамеренно возникшей финансовой неустойчивости добросовестных заемщиков или же следствием неосмотрительности или самонадеянности (а порой и заведомой недобросовестности) заемщиков другой категории. Поэтому поведение заемщиков первой (добросовестной) и второй (недобросовестной) группы в ситуации, требующей урегулирования проблемных кредитных обязательств, часто может быть различным: добросовестные заемщики будут стремиться как можно быстрее решить проблемы долга, а недобросовестные — устраниться от такого решения (даже располагая соответствующими экономическими возможностями).

Очевидно, что выявление мотивов поведения заемщиков в совокупности с анализом их финансово-экономического состояния как раз и будет определяющим в выборе кредитной организацией метода урегулирования проблемной ситуации в кредитных отношениях с наибольшей степенью эффективности.

Выбор метода урегулирования проблемной задолженности

Опыт работы по сопровождению кредитных операций, обеспеченных залогом недвижимости,

судебно-арбитражная практика

, связанная с обращением взыскания на заложенное недвижимое имущество должников, а также опыт организации и юридического обеспечения проведения торгов (открытых аукционов) по продаже недвижимого имущества, в том числе при обращении на него взыскания, позволяют нам утверждать, что наиболее эффективным и универсальным методом работы с проблемной задолженностью является метод, характеризующийся комплексным подходом кредитных учреждений к работе с заемщиками, оказавшимися в сложной финансовой ситуации.

Такой банальный на первый взгляд вывод имеет на самом деле свое логическое объяснение. Оно основывается на уяснении полезности присущих этому методу способов и инструментов, применение которых в методологическом единстве может способствовать разрешению кредитных проблем, вызванных дефолтом заемщика или существующими у заемщика временными финансовыми затруднениями.

Условно говоря, метод комплексной работы кредитных учреждений с заемщиками можно назвать

«методом партнерского поведения». Это —

основополагающийпо своему значению метод. Его значение (и в большей степени — предназначение) заключается в том, что с его помощью возможно искоренить в работе кредитных организаций практику, которая сравнима с «методом МММ». На стадии борьбы за клиента кредитные организации широко применяют лозунг: «Мы партнеры». Но как только заемщик, получивший кредит, попадает в сложную финансовую ситуацию, партнерский дух кредиторов трансформируется и приобретает диаметрально противоположный характер. А работа с должниками часто начинает вестись по принципу — «спасение утопающих — дело рук самих утопающих».

Хотелось бы выделить основные признаки

основополагающегометода партнерского поведения кредитных организаций в работе с должниками. Это прежде всего:

- равноправие сторон проблемных кредитных отношений;

- использование согласительных процедур в выборе способа урегулирования проблемной задолженности;

- методическое (документационное) обеспечение работы с проблемными кредитами (заключающееся в наличии у кредитных организаций программ по урегулированию проблемной задолженности, разработанных с учетом законодательно допустимых вариантов поведения субъектов проблемных кредитных правоотношений);

- содействие заемщикам в реализации оптимально выгодного варианта урегулирования проблемной задолженности (путем реструктуризации кредита или способами

досрочного погашения

кредитных обязательств финансовыми средствами, залоговыми активами или другим имуществом).

В настоящее время по методу партнерского поведения строят свою работу с заемщиками уже многие банки. Их руководители придают большое значение тому обстоятельству, что в процессе разрешения проблемной ситуации чрезвычайно важен положительный психологический аспект работы с должниками (особенно в секторе розничного кредитования и жилищном ипотечном кредитовании), который обеспечивается за счет реального содействия заемщикам в совершении тех или иных операций, позволяющих погасить кредит всеми допускаемыми законом способами. А ведь в этом как раз и заключается секрет: как вернуть кредит и не потерять клиента.

Построение работы кредитных организаций с заемщиками с использованием принципов партнерского поведения позволяет разрешать возникшие конфликтные ситуации цивилизованным способом, системно применяя арсенал инструментов законодательного и организационно-методологического реагирования, устраняя таким образом проблематику «плохих» долгов оперативным путем и с максимальным экономическим эффектом.

Мнение эксперта:

Эксперты отмечают, что основные проблемы организации работы с должниками связаны с недостаточной информированностью должников о своих обязательствах и правах. Коллекторы, в свою очередь, активно применяют различные методы воздействия на должников, включая звонки, уведомления и даже судебные процессы. Однако, важно помнить, что при работе с должниками необходимо соблюдать законодательство и этические стандарты. Коллекторская деятельность должна осуществляться с уважением к должнику и соблюдением его прав, чтобы достичь наилучших результатов и минимизировать конфликты.

Основные инструментальные методы работы с проблемной задолженностью

Вместе с этим существует пять основных

инструментальныхметодов работы с проблемной задолженностью. Классификация этих методов зависит от использования субъектами кредитных отношений соответствующих норм права (являющихся как раз инструментальными регуляторами поведения субъектов кредитных обязательств), регулирующих и предоставляющих возможность использовать тот способ урегулирования проблемной ситуации, который кредитор и должник избирают для этой цели в качестве оптимально выгодного и разумного для обеих сторон.

Эти методы всегда направлены на изменение или прекращение существующих между кредитором и должником договорных кредитных обязательств путем внесения в кредитные договоры изменений о порядке и условиях возвратности заемных средств или полного погашения кредита до окончания срока кредитного договора соответственно.

Интересные факты

- Коллекторы не могут применять силу или угрозы.Согласно законодательству, коллекторы не имеют права использовать физическую силу, угрозы или запугивание для взыскания долгов. Они могут только связываться с должниками по телефону, электронной почте или письмом, а также посещать их по месту жительства или работы.

- Коллекторы могут звонить должникам только в определенное время.Коллекторы могут звонить должникам только в будние дни с 8:00 до 22:00 и в выходные дни с 9:00 до 18:00. Они не могут звонить должникам в ночное время или в праздничные дни.

- Коллекторы могут взыскать долг только в судебном порядке.Если должник не погашает долг добровольно, коллекторы могут обратиться в суд. Суд может вынести решение о взыскании долга с должника, а также наложить на него штраф или арест имущества.

Метод реструктуризации кредита

Первым в списке и наиболее эффективным методом решения проблемных кредитных отношений заслуженно является

метод реструктуризациикредита. При реструктуризации кредитор и заемщик в соответствии с диспозитивными нормами гражданского законодательства изменяют существующие между ними условия пользования кредитными ресурсами и погашения кредита, корректируют и дополняют условия обеспечения его возврата, внося соответствующие изменения в кредитный договор и договор о залоге.

Особенностью метода реструктуризации кредитных обязательств является то, что волеизъявления кредитора и заемщика не направлены на прекращение кредитных обязательств, а, наоборот, служат целью изменить кредитные правоотношения таким образом, чтобы за счет снижения текущей финансовой нагрузки заемщик мог продолжать пользоваться кредитными ресурсами, добросовестно выполняя обязанность по обслуживанию кредита и его возврату.

Разновидностью реструктуризации кредитных обязательств, обеспеченных залогом недвижимости, является также продажа предмета залога по правилам, установленным ст. ст. 37, 38 Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее — Закон об ипотеке), когда заложенное недвижимое имущество переходит в собственность к другому лицу (платеже- и кредитоспособному покупателю) с сохранением и переводом на него ипотечных обязательств.

В других случаях, когда текущее финансовое состояние заемщиков и их финансово-экономический потенциал не позволяют реструктуризировать кредит, применяются методы, направленные на прекращение кредитных отношений. К ним относятся:

- метод

судебного обращения

взыскания на предмет залога; - метод судебного взыскания задолженности с должника (при кредите, не обеспеченном залогом) с обращением взыскания на принадлежащее ему имущество в рамках исполнительного производства;

- метод внесудебного обращения взыскания на предмет залога;

Опыт других людей

Организация работы с должниками столкнулась с рядом проблем, на которые указывают люди. Одной из основных проблем является недостаточная информированность должников о своих обязательствах и последствиях просрочки платежей. Коллекторы в своей работе используют различные методы воздействия, включая звонки, письма, и даже личные встречи. Однако, многие жалуются на агрессивные методы взыскания долгов, что создает негативное впечатление о работе коллекторов. Важно найти баланс между эффективным взысканием долгов и уважением к должникам, чтобы обеспечить более гармоничные отношения между сторонами.

Внесудебный метод

Названные методы в практике кредитных организаций условно делятся на судебные и досудебные. Очевидно, что такая простая классификация принята с целью отражения того, что решение проблемы кредитных правоотношений возможно как на стадии досудебного урегулирования, так и в результате судебного разбирательства.

Вместе с этим досудебный метод не следует отождествлять со специально установленным законодательством методом

внесудебногообращения взыскания на предмет залога, когда погашение кредитных обязательств заемщика может производиться за счет реализации имущества, заложенного для обеспечения выполнения заемщиком кредитного договора.

Внесудебный метод основан на использовании кредитором и должником специальных норм права, образующих гражданско-правовой институт обращения взыскания на заложенное имущество. Этот институт (регулирующий вид общественных отношений в составе отрасли

гражданского права

) включает в себя специальные нормы права, которыми установлены основания, условия и порядок обращения взыскания на заложенное имущество должника. Поэтому понятие «досудебный метод» урегулирования проблемной задолженности должно употребляться только в своем общепринятом значении, присущем обыденному, массовому правосознанию. Следует исходить из массовых представлений о том, что просроченные кредитные обязательства могут выполняться добровольно непосредственно должником (т.е. без обращения кредитора в суд) или принудительно — в судебном порядке. Безусловно, внесудебный метод входит в круг досудебных способов работы с проблемной задолженностью, но только в качестве самостоятельного инструмента работы с залоговыми активами при возникновении оснований обращения на них взыскания.

Метод досрочного погашения кредита с прекращением договора

Если исходить из принципов и смысла гражданского законодательства, действующего законодательства о залоге и основываться на юридической логике, становится очевидным, что досудебный метод подразумевает действия должника и кредитора, в результате которых кредитные правоотношения прекращаются досрочным исполнением кредитного договора.

К таким достаточно широко применяемым на практике действиям относятся, например, заключение кредитором и должником сделок об отступном (когда предмет залога или иное имущество заемщика-должника переходит в собственность кредитора, а кредитные обязательства прекращаются зачетом) и действия заемщиков-должников, направленные на погашение кредита, процентов и неустойки денежными средствами до окончания срока действия кредитного договора.

Последний вариант доминирует в существующей практике и как раз представляет собой самостоятельный

метод досрочного погашения кредита с прекращением договора, при котором кредитор и заемщик (должник) сознательно пресекают возможность использования судебного обращения взыскания на находящееся в обеспечении заложенное имущество или истребования кредитором долга, не обеспеченного залогом, в судебном порядке.

Оценка степени эффективности методов работы с проблемной задолженностью

Все перечисленные методы работы с проблемной задолженностью весьма эффективны. Но степень эффективности того или иного метода зависит от ряда факторов, таких как:

а) целесообразность;

б) разумность;

в) допустимость;

г) реальность.

Целесообразность— это выбор оптимального метода урегулирования проблемной задолженности, конечной целью которого является или изменение кредитных правоотношений, или их прекращение.

(Целесообразность выбора варианта поведения зависит от оценки кредитной организацией платежеспособности и экономического положения заемщика.

Например, если соответствующие показатели финансово-экономического состояния заемщика находятся в положительных значениях, то, очевидно, применяется метод реструктуризации кредитных обязательств путем внесения соответствующих изменений в кредитно-залоговые правоотношения.)

Разумность— характеризуется тем, что каждая из сторон проблемных кредитных отношений при выборе варианта урегулирования проблемной задолженности действует со всей осмотрительностью, оценивая перспективы того или иного метода разрешения проблемной ситуации через призму максимальной выгодности.

Допустимость— это выполнение кредитором и должником совместных или самостоятельных действий, которые призваны разрешить конфликтную ситуацию между ними и являются правомерными и допускаемыми законом в соответствующих обстоятельствах.

Реальность— это практическая возможность достижения оптимально выгодного результата (цели) путем применения соответствующего метода урегулирования проблемной задолженности.

Степень эффективности методов работы с проблемной задолженностью также определяется и зависит от

срочности, гарантированностиразрешения проблемной ситуации и полученной в результате соответствующих действий

максимальной экономической выгоды.

С учетом вышесказанного рассмотрим методы работы с проблемной задолженностью (и активами должников) по степени уменьшения их эффективности.

Как уже отмечалось, главенствующую роль в урегулировании проблемных кредитных обязательств играет метод

реструктуризации. В результате его применения кредитор достигает своей основной цели — получать плату за размещенные у заемщика денежные средства, а заемщик продолжает использовать полученные финансовые ресурсы в собственных интересах.

Процедура реструктуризации кредита осуществляется быстро, позволяя разрешить проблему просроченной задолженности, что подтверждает значимость метода как разумного, допустимого законом и реального способа получения максимального экономического эффекта обеими сторонами кредитных обязательств.

Внесудебный порядок обращения взыскания на предмет залога

Второе место в иерархии способов работы с проблемной задолженностью должен по праву занимать метод

внесудебного обращения взысканияна предмет залога.

Для уяснения высокой эффективности этого метода следует сначала обратиться к критике его антипода — судебного метода обращения взыскания, в ходе рассмотрения которого мы постараемся провести краткий

сравнительный анализ

этих методов и отметить положительные стороны внесудебного способа обращения взыскания.

Существуют три основные причины, по которым судебный способ обращения взыскания на недвижимое имущество должников не отличается высокой эффективностью в отличие от внесудебного. В некоторых же случаях судебный порядок взыскания приводит к наибольшим негативным последствиям, причем не только для должников, но и для кредиторов.

Первая причина — длительность рассмотрения судебными инстанциями соответствующих исков кредиторов об обращении взыскания на недвижимое имущество должников. Здесь следует учитывать не столько нарушение судом процессуальных сроков рассмотрения дела по существу (что тоже имеет место), сколько активное противодействие ответчиков-должников, часто сознательно затягивающих судебное разбирательство.

Вторая причина — несоблюдение установленных законом сроков принудительной реализации недвижимости службами судебных приставов и

государственным органом

, наделенным соответствующими полномочиями (ранее этими вопросами занимался РФФИ, сейчас — Федеральное агентство по управлению государственным имуществом (Росимущество)).

И третья причина, которая в

наибольшей степени

проявляет себя в настоящее время из-за кризиса, — несоответствие установленного судом размера начальной продажной цены недвижимости, на которую обращается взыскание, новым рыночным ценам и реалиям, складывающимся на рынке недвижимости в

данный момент

.

Сроки рассмотрения иска об обращении взыскания на предмет залога в

арбитражных судах

варьируются от 4 месяцев до 1,5 года, а в судах

общей юрисдикции

— от полугода до двух лет. Средний же срок исполнительного производства, в рамках которого осуществляется реализация недвижимости должника, составляет 8 месяцев.

Основываясь на юридической практике, можно констатировать, что судебная процедура обращения взыскания и исполнения решения суда составляет 1,2 года. Остается подсчитать, насколько возрастет задолженность должника перед кредитором за этот период времени. Ведь согласно ст. 3 Закона об ипотеке залог обеспечивает требования кредитора к заемщику в том объеме, какой они имеют к моменту их удовлетворения за счет заложенного имущества. Поэтому очевидно, что за этот период времени просрочки исполнения должником обязанностей по погашению кредита размер неустойки заметно возрастет. Но и это еще не все. Согласно Закону об исполнительном производстве должник обязан дополнительно уплатить 7% исполнительного сбора от суммы взыскания, что тоже немало. А если на должника еще будет возложена обязанность возместить взыскателю судебные издержки, то общая сумма его долга неимоверно возрастет.

Относительно процедуры реализации недвижимости по возбужденному судебным приставом производству следует сказать, что гарантий того, что недвижимость будет продана с аукциона с надбавкой против начальной продажной цены заложенного имущества, как предписано п. 2 ч. 1 ст. 58 Закона об ипотеке, просто не существует. Тем более нет оснований на это надеяться в текущий период, когда рынок недвижимости в нашей стране находится в состоянии коллапса.

Еще одна значимая причина кроется в деятельности аккредитованных при Росимуществе коммерческих организаций, действующих в качестве непосредственных организаторов торгов по продаже недвижимого имущества в ходе исполнительного производства. Технология продажи арестованной недвижимости такими специализированными организациями на первый взгляд туманна и мало кому понятна. Но «посвященным» она известна. Суть такой технологии предельно проста: если у аккредитованной специализированной организации нет возможности реализовать недвижимость по цене с существенным превышением начальной продажной цены недвижимости, установленной судебным решением лицу, которое по заранее установленной договоренности будет признано победителем торгов, с получением организатором торгов «на руки» от победителя аукциона оговоренной между ними суммы, то ждать принудительной реализации недвижимости с аукциона бессмысленно.

С учетом изложенного сегодня можно прогнозировать, что торги по принудительной продаже недвижимости окажутся в 99% случаев несостоявшимися. Ведь «стартовая» цена, по которой недвижимость будет выставлена на принудительные торги, окажется выше сегодняшних среднерыночных значений по аналогичным объектам. Соответственно, и первый, и повторные торги (которые должны начаться со снижением начальной продажной цены на 15%) будут признаны несостоявшимися. При таких обстоятельствах у взыскателей появляются юридические основания (и уже единственный для них разумный вариант поведения) оставить недвижимость должника за собой по цене на 25% ниже ее начальной продажной цены, с которой должны были начаться первые торги, и таким способом произвести зачет своих требований к должнику. Но в этом случае банк-кредитор рискует сам оказаться в убытке. Потому что таким образом уменьшенная цена недвижимости, оставленная взыскателем за собой, может не покрыть всех финансовых обязательств должника перед кредитором.

Для исключения таких последствий на практике должен широко применяться предусмотренный ст. 55 Закона об ипотеке метод

внесудебного обращениявзыскания на заложенную недвижимость (коммерческого назначения) путем ее реализации с публичного аукциона без обращения в суд.

Внесудебный метод продажи заложенного имущества должников с публичного аукциона актуален, эффективен и выгоден в силу следующих обстоятельств:

- гарантирует срочную реализацию заложенного недвижимого имущества в течение 1,5 — 4 месяцев;

- гарантирует продажу недвижимости по максимальной

рыночной цене

, сложившейся с учетом конъюнктуры в день проведения аукциона; - создает организованную, высокоэффективную систему обращения взыскания на предмет банковского залога.

Следует отметить, что гарантированная срочность продажи недвижимости с аукциона обеспечивается тем, что время экспозиции предмета торгов ограничено датой проведения аукциона, зафиксированной в публичном извещении о предстоящем аукционе. Это обстоятельство во взаимосвязи с повышенным и быстрорастущим интересом потенциальных покупателей к реализуемой залоговой недвижимости подталкивает их незамедлительно принимать решение об участии в аукционе, дата которого определена и оценивается такими лицами как реально возможная дата продажи предмета торгов победителю аукциона. Не использовать шанс стать приобретателем недвижимости с аукциона активные субъекты коммерческой сферы не могут.

Гарантированность продажи недвижимости с аукциона по максимально рыночной цене достигается путем реальной состязательности участников аукциона в процессе торгов. Лица, внесшие задаток для участия в торгах и явившиеся на аукцион, всегда активно включаются в торги, конкурируют друг с другом по цене предложения, обеспечивая тем самым формирование максимально возможной цены за предмет продажи.

В числе прочих

положительных сторон

внесудебного порядка обращения взыскания на предмет залога:

- возможность ведения кредитором и должником консенсуального диалога, по итогам которого возможно установление оптимальной величины начальной продажной цены, позволяющей привлечь к торгам максимальное количество участников (что и является залогом состязательности аукциона и получения за реализуемое имущество действительной рыночной стоимости);

- реализация права выбора специализированной организации — организатора торгов, права ведения контроля над ходом подготовки и проведением торгов, права участия в работе аукционной комиссии и т.п.

Для практического применения внесудебного метода обращения взыскания на заложенное недвижимое имущество должников в соответствии с требованиями Закона об ипотеке специалистами Арбитражного центра судебной защиты и юридического содействия — структурного подразделения ООО «Бизнес Недвижимость» разработаны типовые формы документов, обеспечивающие внесудебную реализацию заложенного недвижимого имущества коммерческого назначения. Типовые формы получили положительную оценку специалистов ряда банков Москвы. В частности, на их основе утверждена программа внесудебного обращения взыскания на заложенную недвижимость в АКБ «Альта-Банк». И сегодня уже имеются все признаки того, что внесудебный метод обращения взыскания привлекает внимание все

большего числа

кредитных организаций, рассматривающих его как наиболее выгодный способ разрешения дефолтных ситуаций, а публичный аукцион — как эффективный инструмент, обеспечивающий срочность и гарантированность продажи залоговых активов должника.

Работа с должниками, сознательно уклоняющимися от исполнения обязательств

Третью позицию в иерархии методов работы с проблемной задолженностью разделяют между собой

метод обращения взыскания на предмет залога в судебном порядкеи метод судебного взыскания задолженности по кредитным обязательствам, не обеспеченным залогом, путем обращения взыскания на принадлежащее должнику имущество

в ходе исполнительного производства.

Эти методы применяются по инициативе кредиторов и играют положительную роль в тех случаях, когда должники сознательно укрываются от исполнения своих обязательств по погашению долга, вне зависимости от существующих у них мотивов.

Названным методам присущи признаки целесообразности, разумности и допустимости взыскания задолженности в судебном порядке. Вместе с этим при обращении кредиторов за защитой своих нарушенных прав, вызванных неисполнением или ненадлежащим исполнением заемщиком взятых на себя финансовых обязательств, в суд реальность, срочность и гарантированность исполнения судебного решения не всегда являются достижимыми в полном объеме.

Метод досрочного погашения кредита с прекращением договора

Четвертым по степени эффективности служит

метод досрочного погашения кредитас прекращением кредитного договора и залоговых обязательств.

Суть его состоит в том, что заемщик (должник) или третье лицо, являющееся залогодателем, погашает все существующие на этот момент обязательства перед кредитором денежными средствами или путем передачи кредитору принадлежащего должнику имущества по договору об отступном.

На практике этот метод имеет ряд существенных недостатков. И не все его варианты находят свое реальное воплощение. Проблем здесь несколько. Во-первых, заемщики при возникновении неотвратимой угрозы наступления своей неплатежеспособности или уже на стадии просрочки внесения периодических платежей принимают решение реализовать принадлежащее им имущество, чтобы за счет вырученных денежных средств погасить кредит, таким образом прекратив с кредитной организацией кредитно-залоговые правоотношения. Нередко генераторами такой идеи являются сами кредитные организации, предлагающие данный «досудебный» метод разрешения проблемной кредитной ситуации непосредственно заемщикам-должникам (к их числу относится, например, АКБ «Городской ипотечный банк», столкнувшийся с рядом случаев дефолтов заемщиков из числа граждан, приобретших жилые помещения на условиях ипотеки, и оказавшийся в ситуации законодательного запрета на внесудебный способ обращения взыскания на такого рода недвижимость, ранее для банка наиболее предпочтительный).

На первый взгляд такой выход из проблемной ситуации выглядит убедительным, а способ — быстрым и легким. Но простота оказывается для многих заемщиков обманчивой, а метод решения проблемы — приводящим к еще большей финансовой ответственности перед кредитором. Такой парадокс объясняется тем, что заемщики, не обладая специальными навыками и опытом по реализации недвижимости, не зная сроков экспозиции недвижимости и маркетинговых методов продажи, пытаются реализовать ее на рынке самостоятельно, прибегая лишь на критической стадии к содействию риелторских агентств. Но и последнее усилие, после многочисленных попыток самостоятельной продажи недвижимости должником, оказывается безрезультатным, потому что возросший за потраченное «впустую» время кредитный долг становится причиной подачи кредитором соответствующего заявления в суд об обращении взыскания на предмет залога.

При анализе причин несостоявшейся «свободной» продажи недвижимости непосредственно заемщиком-должником выясняется, что цена, которую заемщик заявлял на рынке и которую он желал получить, существенно превышала объем его кредитных обязательств и всегда была выше средневзвешенных рыночных ценовых значений за относительные аналоги. Мотивация подобных действий заемщиков понятна. Это, прежде всего, попытка получить за реализуемый предмет залога (без предоставления скидки с цены) такое количество денежных средств, которое бы не только покрывало кредитные обязательства в полном объеме, но и позволяло бы должникам компенсировать те затраты на обслуживание кредита, а также на приобретение, ремонт или реконструкцию недвижимого имущества, выступающего в таких обстоятельствах одновременно и предметом залога, и средством погашения кредитных обязательств.

Очевидно, что для обеспечения срочности реализации имущества (как того требовала ситуация в целях срочного погашения кредитных обязательств) заявленная заемщиком цена должна быть несколько ниже существующих на рынке средних значений. Без соблюдения данного условия реализация недвижимости не может быть произведена. В результате положение заемщиков-должников только усугубляется возросшей за бесцельно потраченное время долговой нагрузкой.

Метод досрочного погашения кредитных обязательств должников путем передачи недвижимого имущества кредитору в зачет применяется крайне редко. Во-первых, кредиторы не преследуют цели приобретать непрофильные для них активы, и, во-вторых, они не намерены (исходя из профиля своей деятельности) заниматься последующей реализацией недвижимости, принятой к зачету в качестве отступного.

А.Л.Филатов

Руководитель

Арбитражный центр судебной защиты

и юридического содействия

компании ООО «Бизнес Недвижимость»

При невыполнении обязательств контрагентами, нарушителям грозит принудительное взыскание денежных средств по судебному постановлению. Способы урегулирования вопроса между сторонами зависят от истинной причины не совершения финансовых платежей. В некоторых ситуациях, обусловленных обстоятельствами, суд может пойти навстречу должнику реструктуризовав его долг.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как

решить именно Вашу проблему— обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и

БЕСПЛАТНО!

Причины возникновения задолженности

Задолженность

физического лица

может возникнуть:

- по невнимательности;

- в связи с обстоятельствами;

- умышленно;

- в результате мошеннических действий.

Принимаемые меры по взысканию денежных средств с должника зависят от причины неуплаты обязательств в частичном или полном объёме:

Причинами возникновения долга могут быть:

- потеря работы;

- декретный отпуск;

- отсутствие понимания условий договорного соглашения;

- техническая просрочка, связанная с получением адресатом денежных средств на протяжении определённого периода банковских дней после их внесения в кассу, в терминал или посредством перевода при помощи электронных платёжных систем;

- смена места жительства;

- временное отсутствие по причине болезни или командировки;

- временная неплатёжеспособность, обусловленная инвалидностью, призывом в армию или отправлением в места лишения свободы;

- смерть;

- мошенничество посторонних лиц, оформивших кредит на лицо, которое впоследствии стало должником;

- умышленная неоплата по личным соображениям.

Видео: Судебные приставы

Как решить проблему

Способ решения проблемы, связанной с взысканием задолженности зависит от причины невыполнения своих обязательств должником, а также от вида отношений между контрагентами.

Если правонарушение возникло в случае наличия договорного соглашения о кредите или займе, методы взыскания применяются более жёсткие, поскольку гражданин заранее должен был планировать свои расходы.

При задолженностях по коммунальным платежам даётся небольшая отсрочка в три месяца, которых многим жильцам достаточно для восстановления платёжеспособного состояния, в случае возникновения финансовых проблем.

При нарушении выполнения обязательств, первоначально контрагенты пытаются решить вопрос в мирном претензионном порядке, и только потерпев неудачу, обращаются в суд для принудительного взыскания средств.

Банковская схема работы с должниками

Банковские заведения, специализирующиеся на выдаче кредитов, различают несколько ступеней просрочки, по каждой из которой работа с должниками подразумевает свои особенности, связанные с применяемыми методами.

Организация взыскания денежных средств возлагается на руководство банка, которое должно действовать поэтапно.

- При несвоевременной оплате по кредиту, специалисты банка передают информацию о событии в отдел взыскания, в котором дело может рассматриваться до 12 месяцев. Отдел отвечает за начисление штрафов, неустойки и пени за просроченные платежи. Специалисты уполномочены списать все лишние зачисления и оформить дополнительное соглашение о реструктуризации долга или о смене графика оплаты обязательных платежей.

- Передача договора к выездным группам, в обязанности которых входит совершение постоянных звонков о напоминании необходимости оплаты долга. Специалисты могут прийти домой к кредитору и психологически на него воздействовать, провоцируя желание отдать долг.

- Передача кредитного соглашения в судебную организацию для инициации делопроизводства.

- На основании проведённого расследования, судом принимается решение, оформляемое в виде исполнительного листа, один образец которого направляется заёмщику для добровольного выполнения требований, отражённых в документе.

- При отсутствии реакции со стороны должника, исполнительный лист передаётся к исполнителям Федеральной Службы судебных приставов. В зависимости от размера долга, разбираться с ситуацией будут отдельные юристы или целый отдел взыскания.

- Передача дела в полицию в отдел ОБЭПа в случае, если при оформлении соглашения были предоставлены заведомо ложные данные, в том числе и контактная информация в виде телефона или электронного почтового адреса.

- Продажа договора коллекторам, которые впоследствии самостоятельно занимаются выбиванием средств из должника.

Способы борьбы с неплательщиками коммунальных услуг

В связи с лояльным отношением государства к гражданам, которые не оплачивают коммунальные услуги, бороться с неплательщиками сложно.

В законодательстве не предусмотрены нормативные акты, руководствуясь которыми, человека можно было бы привлечь к судебной ответственности за несвоевременную оплату обязательств по коммунальным платежам.

Даже, в случае инициирования делопроизводства, на стороне должников находятся органы социальной защиты населения, которые способствуют решению суда в пользу виновного лица, принуждая его к выплате долга в щадящей форме со скидками и поблажками.

При выявлении факта неоплаты по

коммунальным услугам

, сотрудники жилищно-коммунального хозяйства принимают меры, сущность которых отражена в таблице.

| Мера | Сущность |

| Предупреждение. | Письменное уведомление. |

| Телефонные звонки. | |

| Личный визит представителя организации. | |

| Начисление пени. | Пеня начисляется в ежедневном режиме, в размере 1-го процента от суммы общей задолженности. |

| Отказ в оказании услуг коммунального характера. | Обуславливается действиями, в результате которых получать услуги становится невозможно по причине обрезки кабеля или установки заглушек.

Нормативно-правовые акты разрешают отключать услуги в связи с недобросовестностью потребителей не только в одной квартире, но и во всём подъезде. |

| Инициирование судебного производства. | Реализуется после неудачных попыток решить вопрос в претензионном порядке. |

| Арест имущества | Процедура предполагает конфискацию ценностей, приобретённых во время формирования задолженности. |

| Выселение | Процедура затруднительна, если недвижимость приватизирована и невозможна, если в ней прописаны несовершеннолетние дети. |

| Распродажа на торгах | Касается изъятого движимого и недвижимого имущества. |

| Изъятие денежной суммы на погашение задолженности. | Денежные средства от продажи изъятого имущества распределяются на две части:

· размер долга с учётом его тела, пени, неустойки и процентных начислений; · остаток средств. |

| Возврат оставшихся денежных средств бывшему владельцу |

Претензионный порядок решения проблемы

В каждой коммунальной службе предусмотрен шаблон письма, который подлежит заполнению и рассылке для уведомления жильцов о факте нарушений условий договорного соглашения, в случае невыполнения им обязательств на протяжении недели с даты, являющейся последним днём оплаты услуг.

Следует отметить, что данный метод воздействует только на ответственных граждан, которые не совершили оплату по невнимательности или в силу сложившихся обстоятельств. В случае отсутствия реакции пользователя услуг на протяжении указанного в письме срока, неплательщика извещают о необходимости погашения оплаты долга в телефонном режиме.

Одновременно на дом к нему, направляется специалист службы для выяснения причины правонарушений.При посещении нарушителю разъясняют его обязанности и предупреждают о

возможных последствиях

в случае, если меры по ликвидации задолженности не будут приняты.

Инициирование судебного делопроизводства

Если претензионная работа оказалась не результативной, а сумма долга превысила три месячные выплаты по конкретной услуге, организация, желающая получить деньги за уже оказанные услуги, должна инициировать судебное делопроизводство.

Для этого нужно составить

исковое заявление

и подать его в судебную организацию по месту жительства ответчика.

Законодательством предусмотрена возможность взыскать средства за период времени, не превышающий три года. При этом ответчику придётся заплатить за

:

- оказанные услуги;

- начисленную пеню;

- судебные издержки.

После окончания судебных заседаний, на руки должнику выдаётся решение суда, требования которого ему предлагается реализовать в установленные сроки.

При отсутствии реакции с его стороны на протяжении определённого периода времени, дело передаётся к

судебным приставам

, которые в первую очередь направят исполнительный лист по месту работы для взыскания долга с

заработной платы

.

При проведении судебного расследования, могут быть выяснены факты, на основании которых долг не будет взыскан:

- отсутствие документации, о том, что ответчик является членом товарищества собственников жилья и жилищно-коммунального хозяйства;

- отсутствие оформленного договора, на основании условий которого оказываются услуги, и начисляется за них оплата;

- официальное признание ответчика неплатёжеспособным, в связи с невыплатой заработной платы или других объективных причин.

В любом случае суд признает законность требований истца, но денежные средства за оказанные услуги он может так и не получить. К тому же ему никто не компенсирует судебные издержки. В таких ситуациях оформляется протокол комиссии о списании задолженности.

В судебной практике встречались ситуации, когда ответчик, признанный неплатёжеспособным подавал встречное исковое заявление о взыскании денежных средств в качестве компенсации за приниженное достоинство, обусловленное требованием оплаты услуг в тяжёлые материальные времена для него, когда он и так психологически страдает от своей финансовой несостоятельности.

В такой ситуации взыскание долга с неплательщика становится невозможным.

В каких случаях действия кредитора не правомерны

Действия кредитора при его желании получить денежные средства, должны быть совместимы с Уголовным Кодексом

Российской Федерации

.

Зная его нормы и правила, должник может привлечь кредитора к ответственности по статьям.

- Вымогательство, в случае если требование совмещено с угрозой для жизни и здоровья, в том числе и психологического, должника.

- Угроза, подразумевающая откровенно вызывающее поведение кредитора, сопровождающееся обещаниями нанести физический урон.

- Самоуправство, при принятии самостоятельного решения заёмщиком о способе взыскания денежных средств посредством изъятия имущества.

- Нанесение вреда

деловой репутации

, подразумевающее распространение информации о долге.

При возникновении вопроса у должника о том, может ли банк звонить на работу, следует вспомнить требования законодательства, и расценить

данное событие

как нанесение вреда своей репутации. В такой ситуации должник имеет право подать в судебные организации исковое заявление с требованием компенсировать нанесённый ущерб, размер которого трудно поддаётся расчёту.

1

В настоящее время в Российской Федерации существует актуальная проблема – высокие суммы дебиторских задолженностей организаций-поставщиков жилищно-коммунальных услуг. Причем, в некоторых регионах нашей страны положение ресурсоснабжающих организаций можно назвать, крайне тяжелым. Фактически, для таких организаций дебиторская задолженность является преобладающим направлением вложения капитала. Отсюда следует, что во избежание неэффективной деятельности поставщикам ЖКУ необходима грамотная организация работы по взысканию долгов с потребителей. В данной статье нами были разобраны основные модели организации деятельности по взысканию долгов в ЖКХ, были рассмотрены способы сотрудничества ресурсоснабжающих организаций с коллекторскими агентствами. Так же мы провели анализ эффективности деятельности коллекторских компаний в ЖКХ, исследовали вопрос сохранения режима персональных данных, и в заключение предложили свои варианты решений проблем больших дебиторских задолженностей в жилищно-коммунальном хозяйстве.

коллекторское агентство

взыскание долгов

жилищно-коммунальные услуги

1.

Гражданский кодекс

РФ.

2. Жилищный кодекс РФ от 29.12.2004 г.

3. Портал «Реформы ЖКХ» [Электронный ресурс]. Режим доступа: http://www.reformagkh.ru. (дата обращения: 23.10.2014)

4. Постановление Правительства РФ от 6.05.2011 г. N 354 «О предоставлении комму-нальных услуг собственникам и пользователям помещений в многоквартирных домах и жи-лых домов».

6. Федеральный закон РФ от 21.12 2013 г. N 353-ФЗ «О потребительском кредите (зай-ме)».

Одной из важнейших проблем жилищно-коммунального хозяйства (ЖКХ) является проблема дебиторской задолженности по оплате услуг, оказываемых населению и арендаторам помещений.

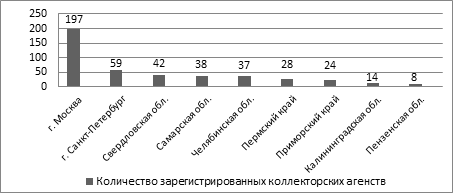

В качестве примера, на рис.1 представлена задолженность населения, в некоторых регионах страны, перед ресурсоснабжающими организациями.

Рис. 1. Задолженность населения за жилищно-коммунальные услуги в некоторых субъектах Российской Федерации в 2013 г.

Для борьбы с этим явлением необходима грамотная организация работы по взысканию долгов с потребителей ЖКУ.

Материал и методы исследования

Образование дебиторской задолженности происходит по причинам неуплаты выставленных потребителям счетов в обозначенные сроки. Следовательно, дебиторская задолженность — это отсроченная выручка организаций, предоставляющих жилищно-коммунальные услуги.

Бездействие или отсутствие налаженной работы по взысканию задолженностей за ЖКУ влечет за собой стремительный рост долгов потребителей, т.к. население или арендаторы в таком случае остаются безнаказанными и не чувствуют должной ответственности.

Особое внимание при этом стоит уделить снижению и предупреждению недавно возникших задолженностей, т.к. чем более продолжительное время долг не уплачивается, тем в меньшую стоимость он оценивается с учетом инфляции.

Система работы с должниками предполагает реализацию нескольких мероприятий: мониторинг задолженности, предупреждение задолженности, снижение задолженности в досудебном порядке и взыскание задолженности через суд.

Проводя мониторинг необходимо обратить внимание на то, какова продолжительность задолженности, сумма долга по каждому индивидуальному неплательщику, обслуживаемому дому (объекту) и динамику образования долга.

Для определения направлений работы с должниками в процессе мониторинга рекомендуется классифицировать задолженности по различным критериям, например, по сроку исполнения обязательств: текущая и просроченная задолженности. Просроченная задолженность характеризуется тем, что законный срок её погашения истек. В зависимости от того или иного критерия подбирается направление дальнейшей работы.

На этапе предупреждения задолженности выполняются мероприятия

общего характера

. Они направлены на устранение объективных причин возникновения задолженности.

К эффективным мероприятиям предупреждения задолженности можно отнести повышение качества сервисного обслуживания потребителей, в том числе совершенствование системы оплаты ЖКУ. Для этого организациям-поставщикам ЖКУ рекомендуется проводить следующие мероприятия:

Проводить быстрый перерасчет за недопоставки или оказание некачественных услуг;

Осуществлять своевременную доставку потребителям счет-квитанций на оплату ЖКУ;

Обеспечивать быстрое предоставление разъяснений по начисленным суммам;

Разработать альтернативные системы оплаты ЖКУ;

Придумать и внедрить системы напоминаний для плательщиков.

Так же, в отдельных случаях, можно создавать необходимые условия для потребителя, у которого возник недостаток денежных средств, чтобы он мог возмещать оплату за ЖКУ не деньгами, а иным способом. Например, в счет погашения долга производить какие-либо работы для организации, осуществляющей предоставление ЖКУ.

Проведение мероприятий по снижению задолженности должно начинаться незамедлительно, начиная с появления первой просроченной задолженности.

К ним относятся оповещение должников при помощи почтовых извещений и телефонных звонков, посещение должников, погашение задолженностей путем заключения соглашений и приостановление или ограничение предоставления ЖКУ.

Большой доле должников, долги за которыми появились менее двух месяцев назад, вполне достаточно одного напоминания, чтобы они погасили задолженность. Часто применяется такой способ оповещения, как публикация «черных списков» должников по оплате ЖКУ на интернет-сайтах, на досках объявлений перед подъездами. Однако здесь стоит вопрос в легитимности данного способа.

Посещение неплательщиков, работниками ЖКУ, проводится с целью совместного поиска решения проблемы. И этот подход, на первом этапе, является эффективным. При личной встрече выясняются причины возникновения задолженности и потребителю предлагаются возможные варианты погашения. Помимо этого, при посещении должника, ему предоставляется информация о существующих субсидиях, которыми он может воспользоваться, а так же разъясняются преимущества своевременной оплаты счетов за ЖКУ.

Компромиссным вариантом погашения задолженностей является заключение соглашений с потребителем. Такой способ избавляет стороны от обращения в судебные инстанции. В процессе осуществления данного мероприятия возможно заключение самых различных сделок между ресурсоснабжающими организациями и должниками, например:

Соглашение об изменении способа исполнения обязательств. По данному соглашению должник, в счет погашения долга, выполняет необходимые организации работы. В законодательстве такого рода соглашения принято называть отступными;

Соглашение о замене одного обязательства другим: новация долга в заемное обязательство (п. 1 ст. 414 ГК РФ). Задолженность переводится в разряд займа, т.е. на неплательщика возлагается обязанность выплатить организации еще и проценты по долгу;

Соглашение о погашении задолженности в определенный срок. По данному соглашению устанавливается строгий период, за который задолженность должна быть погашена;

Соглашение о переводе долга на другое лицо (ст. 391 ГК РФ).

Приостановление или ограничение предоставления ЖКУ является мерой договорной ответственности и досудебного воздействия, и включает в себя так же начисление пеней.

Взыскание пеней носит компенсационно-карательный характер, т. е. направлено наказать должника и компенсировать потери ресурсоснабжающей организации. В соответствии с ч. 14 ст. 155 ЖК РФ пени установлены в размере одной трехсотой ставки рефинансирования Центрального банка РФ от не выплаченных в срок сумм за каждый день просрочки. При этом увеличение установленного ЖК РФ размера пеней не допускается.

Условия приостановления или ограничения предоставления ЖКУ гражданам предусмотрены постановлением Правительства РФ от 6.05.2011г. N354.

Приостановление или ограничение подачи коммунальных услуг осуществляется в следующем порядке:

1) ресурсоснабжающая организация направляет неплательщику письменное уведомление о том, что в случае непогашения задолженности в течение 1 месяца с момента направления данного письма предоставление ему коммунальных услуг будет приостановлено или ограничено. Перечень таких услуг прилагается к уведомлению, которое передается должнику путем вручения под расписку или направления заказным письмом по почте;

2) в случае непогашения потребителем долга, в течение установленного в уведомлении срока ресурсоснабжающая организация вправе ограничить предоставление коммунальных услуг с предварительным письменным извещением об этом потребителя за трое суток;

3) при непогашении задолженности по истечению 1 месяца со дня введения ограничения ресурсоснабжающая организация имеет право приостановить предоставление коммунальных услуг, за исключением отопления, холодного водоснабжения и водоотведения.

Ограничение предоставления жилищных услуг по содержанию и ремонту общего имущества дома практически неосуществимо.

Рассмотрим взыскание задолженности в судебном порядке. В случае если должниками не были выполнены обязанности по своевременной и полной оплате ЖКУ задолженность может быть взыскана в принудительном порядке. К судебному урегулированию стороны обращаются в том случае, если досудебное разбирательство не привело к положительному результату, т.е. обращение в судебные инстанции целесообразно, если использованы все меры досудебного воздействия.

Видами мер судебного воздействия являются взыскание задолженности по оплате ЖКУ, взыскание пеней, выселение неплательщика из наемного жилого помещения (ст. 90 ЖК РФ).

Выселение собственника из его квартиры на основании задолженностей за ЖКУ в любом размере в законодательстве не предусмотрено. Однако, если квартира является не единственным жильем для неплательщика — обращение на взыскание возможно.

Таким образом, для ресурсоснабжающих организаций основными принципами в работе с должниками должны стать построение четких, спланированных и регламентированных действий по отношению к потребителям-задолжникам, а так же профилактика задолженностей и их ликвидация на

ранних стадиях

, т.к. дальнейшая работа по взысканию долгов требует гораздо больших финансовых затрат, человеческих и временных ресурсов.

С первого дня возникновения задолженности и в любой момент до ее погашения данная задолженность может быть передана в коллекторские агентства — агентства по комплексному законному взысканию долгов, число которых в России не прекращает расти. На рис. 2. изображены некоторые регионы с указанием количества зарегистрированных в них коллекторских организаций.

Рис.2. Количество зарегистрированных на 2014 г. коллекторских агентств в субъектах Российской Федерации

Сопоставив рис. 1 и рис. 2 можно сделать вывод, что в тех регионах, где активно развивается коллекторская деятельность, ситуация с задолженностями населения по оплате ЖКУ является более благоприятной.

Методы коллекторов представляют собой информационную мотивацию должников к надлежащему поведению.

Характерной особенностью

коллекторства является их возможность выработать единую эффективную методику взыскания долгов, обладающих схожими основаниями (кредиты, коммунальные услуги). Такие объединенные схемы работы обходятся в несколько раз дешевле индивидуальных подходов.

На сегодняшний день выделяют два основных варианта сотрудничества с коллекторскими агентствами. Первый из них предполагает заключение договора между ресурсоснабжающей организацией и агентством. В тексте договора приводятся такие данные, как: сумма задолженностей, количество долгов, сроки возврата, информация по должнику, форма и размер вознаграждения коллекторов и др. При этом взыскатель должен выбрать и назначить ответственное лицо, которое будет контролировать, и координировать работу коллекторов.

Во втором варианте сотрудничества предполагается продажа задолженности по договору уступки прав. По результатам заключения такого договора коллектор становится взыскателем, а ресурсоснабжающая организация получает определенную сумму за продажу ранее принадлежащих ей прав. Следует отметить, что указанная форма сотрудничества с коллекторскими агентствами встречается несколько реже, чем первый вариант, поскольку зачастую у таких агентств нет в наличии значительных сумм денежных средств.

Рассмотрим системы оплаты услуг коллекторских агентств.

На данный момент можно выделить три основных системы оплаты коллекторских услуг. Согласно первой системе происходит начисление размера вознаграждения коллекторам в процентах от общей суммы денежных средств, полученных от должника. Размер вознаграждения зависит от времени просрочки и может достигать 50% от суммы долга при просрочке более 1 года. Данная система способствует мотивации коллектора, т.к. в случае безуспешной работы он не получит вознаграждения. Однако при использовании данной системы оплаты существует риск того, что малодоходные дела останутся без внимания коллекторов и пролежат на полке до истечения срока исковой давности.

Вторая система оплаты предполагает передачу коллекторскому агентству твердой денежной суммы. Такая система оплаты чаще всего применяется в случаях, когда вероятность взыскания долга достаточно высокая. Следует отметить, что в большинстве таких случаев выгоднее взыскивать долги собственными силами ресурсоснабжающей организации.

Третий вид системы оплаты является смешанным, и подразумевает сочетание первых двух систем. В таком случае коллекторскому агентству назначается и твердая сумма оплаты, и вознаграждение в виде процентов от возвращенных сумм за успешное взыскание долга.

Следует обратить внимание на тот факт, что в случае, если у ресурсоснабжающей организации имеется дебиторская задолженность, она так же является должником. Организация обязана расплачиваться за те ресурсы, которые она доставляет потребителям. Следовательно, отдавая коллекторским агентствам проценты с сумм задолженностей потребителей, или оплачивая работу коллекторов твердыми суммами, она лишает себя возможности погасить свою кредиторскую задолженность. На основании этого предлагаем четвертый вид системы оплаты, в котором коллекторскому агентству переходили бы лишь начисленные пени, а суммы долга возвращались бы в целости на счет ресурсоснабжающих организаций. Использование данного вида оплаты позволило бы работать поставщикам ЖКУ без ущерба для их деятельности и минимизировало бы риски банкротства.

Сложным в юридическом аспекте является вопрос сохранения режима персональных данных должников.

В Российской Федерации все организации, которые осуществляют обработку и хранение персональных данных, должны быть включены в Реестр по обработке персональных данных Роскомнадзора и соблюдать требования соответствующих законов (ФЗ № 152-ФЗ «О персональных данных»). В случае выполнения данных требований коллекторское агентство имеет полное право хранить и обрабатывать персональные данные без права передачи их третьим лицам.

Однако передача персональных данных от ресурсоснабжающих организаций к коллекторским агентствам должна происходить только при наличии согласия должника на передачу его персональных данных коллекторскому агентству. При заключении договора организациями-поставщиками ЖКУ с потребителями отдельным пунктом должно быть выделено, что она вправе передавать данные о задолжавшем потребителе третьим лицам.

Если должником такого согласия не дано, то Роскомнадзор выдает ресурсоснабжающей организации предписание о необходимости прекратить неправомерную обработку персональных данных третьим лицом в трехдневный срок.

В соответствии с вступившим в силу 1 июля 2014 г. Федеральным законом РФ от 21.12 2013 г. N 353-ФЗ «О потребительском кредите (займе)» передача персональных данных третьим лицам при уступке прав (требований) по договору потребительского кредита разрешена при условии, что лицо, которому были уступлены права, обязано хранить ставшие ему известными персональные данные, обеспечивать конфиденциальность и безопасность указанных данных и несет ответственность за их разглашение. Однако на деятельность ресурсоснабжающих организаций данный закон не распространяется, из чего следует, что необходима детальная разработка

законодательной базы

для коллекторской деятельности в Российской Федерации.

На основании проведенного исследования можно сделать следующие выводы:

1) В тех регионах, где задолженности по оплате ЖКУ достигают критических значений, необходимо создать районные и городские коллекторские агентства по уплате долгов ЖКХ.

2) Ресурсоснабжающим организациям следует проводить удержание заработной платы должников в счет погашения долга за ЖКУ по исполнительным листам. Согласно ст. 66 Федерального закона N119-ФЗ такое удержание может составлять до 50% от суммы заработной платы. Если за один раз его не хватило на погашение долга, значит, удержания переносятся и на последующие зарплаты.

3) На основании проведенного исследования считаем целесообразным внести изменения в ч. 14 ст. 155 Жилищного Кодекса РФ, а именно повысить размер пеней до одной двухсотой ставки рефинансирования Центрального банка РФ. Данное изменение повысит интерес коллекторских агентств к четвертому виду системы оплаты их услуг, которая, на наш взгляд, является наиболее эффективной для организаций-поставщиков ЖКУ.

Рецензенты:

Хрусталёв Б.Б., д.э.н., профессор, заведующий кафедрой «Экономика, организация и управление производством» ПГУАС, г. Пенза.

Баронин С.А., д.э.н., профессор, преподаватель кафедры «Экспертиза и управление недвижимостью» ПГУАС, г. Пенза.

Библиографическая ссылка

Кузин Н.Я., Чевакина Н.И. ОРГАНИЗАЦИЯ РАБОТЫ ПО ВЗЫСКАНИЮ ДОЛГОВ В ЖКХ //

Современные проблемы

науки и образования. – 2014. – № 6.;

URL: http://science-education.ru/ru/article/view?id=15621 (дата обращения: 02.06.2019).

Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания»

Возможно, будет полезно почитать:

- Тюменское высшее военно-инженерное командное училище имени маршала инженерных войск А

; - Почему ссср ввязался в гражданскую войну в испании Испанская гражданская война 1936 1939 кратко

; - Савинов, Пётр Иванович: биография Капитан вов савинов п и танкист ас

; - Методы решения неопределенных интегралов

; - Основные проблемы, изучаемые на макроэкономическом уровне

; - Свинья скорпион карьера и финансы

; - Как производится расчет пени по налогам: начисление пени, порядок расчета, пример вычислений

; - Дарение полностью самортизированного объекта ОС

;

Частые вопросы

Что делают коллекторы с должниками?

личные встречи — не чаще раза в неделю,телефонные звонки — не чаще одного раза в сутки, двух раз в неделю и восьми раз в месяц,сообщения — до двух раз в сутки, до четырех раз в неделю и до 16 раз в месяц.14 нояб. 2023 г.

Как сейчас работают коллекторы?

Коллекторы работают в соответствии с установленными ФЗ №230 требованиями. Они могут звонить должнику в определённое время (в рабочее время дни с 8:00 до 22:00 в выходные и праздничные дни с 9:00 до 20:00) и с периодичностью не более одного раза в 24 часа, двух раз в течение 7 дней и 16 раз за месяц.