20.03.2019

, Сашка Букашка

С 18 февраля 2018 года вступил в силу приказ ФНС России от 25.10.2017 N ММВ-7-11/822@, которым внесены изменения в форму налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ). Указанные изменения действуют и в 2019 года для декларирования доходов, полученных в 2018 году. Рассмотрим, как заполнить форму с учетом новых требований.

НДФЛ — налог на доходы физических лиц, которые платят государству работающие граждане, а — это декларация, которую подают в налоговую службу получающие доход в России люди. В этой статье описано как заполнить декларацию 3-НДФЛ, и для чего она нужна.

Кому нужно подавать налоговую декларацию 3-НДФЛ

Декларация подается при получении дохода, с которого необходимо выплатить НДФЛ, а также для возврата части налога, ранее выплаченного государству. 3-НДФЛ подают:

- Индивидуальные предприниматели (ИП), адвокаты, нотариусы и другие специалисты, которые зарабатывают на хлеб частной практикой. Этих людей объединяет то, что они самостоятельно рассчитывают налоги и платят их в бюджет.

- Налоговые резиденты, которые получили доход в других государствах. К налоговым резидентам относят тех граждан, кто фактически живет на территории России минимум 183 дня в году.

- Граждане, получившие доход от продажи имущества: машины, квартиры, земельного участка и т.д.

- Лица, получившие доход по , договору гражданско-правового характера или от сдачи квартиры в аренду.

- Везунчики, выигравшие в лотерею, в игровых автоматах или тотализаторах, тоже должны уплатить налог со своего выигрыша.

- При необходимости получить налоговый вычет: , за , и так далее.

Не путайте этот документ со . Они называются похоже и обычно идут в одном комплекте документов, но все же это разное.

Мнение эксперта:

«Скачать программу 3 ндфл заг» — это важный шаг для тех, кто хочет подать налоговую декларацию. Эксперты отмечают, что официальная программа от налоговой обладает рядом преимуществ. Во-первых, она обеспечивает правильное заполнение декларации в соответствии с требованиями законодательства. Во-вторых, программа автоматически проверяет правильность введенных данных, что снижает риск ошибок и упрощает процесс подачи документов. Кроме того, использование официальной программы позволяет быть уверенным в безопасности своих данных и избежать возможных проблем с налоговой инспекцией.

https://youtube.com/watch?v=QKEO8GcwE1M

Куда подавать декларацию 3-НДФЛ

Декларация подается в налоговую службу по месту постоянной или временной регистрации (прописки). Она сдается лично или отправляется почтой. Подать декларацию в налоговую службу можно также через интернет. Чтобы заполнить 3-НДФЛ онлайн, получите в любом отделении налоговой службы логин и пароль для входа в личный кабинет налогоплательщика. Для получения логина и пароля придите лично и не забудьте паспорт.

Интересные факты

-

Программа 3-НДФЛ заг разработана Федеральной налоговой службой (ФНС) России и является официальным программным обеспечением для заполнения и подачи декларации о доходах физических лиц (3-НДФЛ). Программа распространяется бесплатно и доступна для скачивания на официальном сайте ФНС.

-

Программа 3-НДФЛ заг имеет простой и понятный интерфейс, который позволяет даже неопытным пользователям легко заполнить декларацию. Программа автоматически рассчитывает сумму налога к уплате или возврату, а также формирует квитанцию для оплаты налога.

-

Программа 3-НДФЛ заг поддерживает все необходимые формы декларации 3-НДФЛ, включая формы для подачи декларации за прошлые годы. Программа также позволяет заполнить декларацию в электронном виде и отправить ее в налоговую инспекцию через интернет.

Сроки подачи 3-НДФЛ в 2019 году

В 2019 году декларация о налоге на доход физического лица по форме 3-НДФЛ подается до 30 апреля. Если налогоплательщик заполнил и сдал отчет до вступления в силу поправок в бланк, ему не нужно сдавать сведения повторно по новой форме. Если нужно заявить вычет, то подать декларацию можно в любой момент года.

Опыт других людей

«Скачать программу 3 ндфл заг» — это надежное решение для подачи налоговой декларации. Пользователи отмечают удобство использования и эффективную поддержку со стороны разработчиков. Программа предоставляет простой и понятный интерфейс, что делает процесс заполнения декларации быстрым и беззаботным. Благодаря этому инструменту, подача налоговой отчетности становится легкой задачей для всех.

https://youtube.com/watch?v=xRdvXPZPGBY

Образец заполнения 3-НДФЛ в 2019 году

Помощь в заполнении декларации 3-НДФЛ вам окажет программа «Декларация», которую можно скачать на сайте Федеральной налоговой службы. Если вы заполняете 3-НДФЛ от руки, текстовые и числовые поля (ИНН, дробные поля, суммы и тп.) пишите слева направо, начиная с крайней левой ячейки или края, заглавными печатными символами. Если после заполнения поля остаются пустые ячейки — в них ставятся прочерки. У пропущенного пункта ставятся прочерки во всех ячейках напротив него.

При заполнении декларации нельзя допускать ошибок и исправлений, используются только черные или синие чернила. Если 3-НДФЛ заполняется на компьютере, то числовые значения выравниваются по правому краю. Печатать следует шрифтом Courier New с выставленным размером от 16 до 18. Если вам не хватило одной страницы раздела или листа 3-НДФЛ для отражения всей информации используйте необходимое количество дополнительных страниц того же раздела или листа.

Суммы прописываются с указанием копеек, кроме суммы НДФЛ, которая округляется до полных рублей — если в сумме менее 50 копеек, то они отбрасываются, начиная с 50 копеек и выше — округляются до полного рубля. Доходы или расходы в иностранной валюте пересчитываются в рубли по курсу Центрального Банка РФ на дату фактического получения доходов или осуществления расходов. После заполнения необходимых страниц декларации не забудьте пронумеровать страницы в поле «Стр.», начиная с 001 до необходимой по порядку. Все данные, занесенные в декларацию, должны быть подтверждены документами, копии которых приложите к декларации. Для перечисления документов, приложенных к 3-НДФЛ, можно составить специальный реестр.

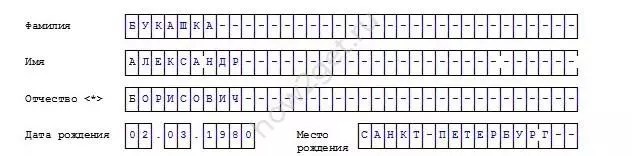

Инструкция по заполнению 3-НДФЛ. Титульный лист

Шапка

В пункте «ИНН» на титульном и других заполняемых листах указывается идентификационный номер налогоплательщика — физического лица или фирмы. В пункте «Номер корректировки» проставляется 000, если декларация подается первый раз в этом году. Если нужно сдать исправленный документ, то в разделе пишется 001. «Налоговый период (код)» — промежуток времени, за который отчитывается человек. Если вы отчитываетесь за год — поставьте код 34,первый квартал — 21, полугодие — 31, девять месяцев — 33. «Отчетный налоговый период» — в этом пункте укажите только предыдущий год, доход за который вы хотите задекларировать. В поле «Представляется в налоговый орган (код)» прописывается 4-значный номер налогового органа, в котором подающий документы состоит на налоговом учете. Первые две цифры — номер региона, а последние — код инспекции.

Сведения о налогоплательщике

В пункте «Код страны» отмечается код страны гражданства заявителя. Код указывается по Общероссийскому классификатору стран мира. Код России — 643. Человек без гражданства отмечает 999. «Код категории налогоплательщика» (приложение №1 к порядку заполнения 3-НДФЛ):

- ИП — 720;

- нотариус и другие лица, которые занимаются частной практикой — 730;

- адвокат — 740;

- физические лица — 760;

- фермер — 770.

Поля «Фамилия», «Имя», «Отчество», «Дата рождения», «Место рождения» заполняются точно по паспорту или другому документу, удостоверяющему личность.

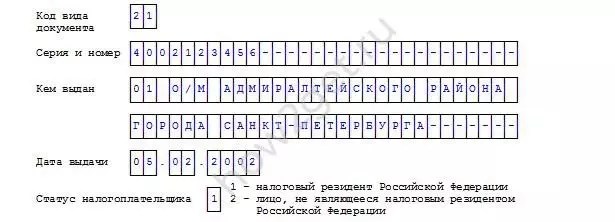

Сведения о документе, удостоверяющем личность

Пункт «Код вида документа» (приложение № 2 к порядку заполнения 3-НДФЛ) заполняется одним из выбранных вариантов:

- Паспорт гражданина РФ — 21;

- Свидетельство о рождении — 03;

- Военный билет — 07;

- Временное удостоверение, выданное взамен военного билета — 08;

- Паспорт иностранного гражданина — 10;

- Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ по существу — 11;

- Вид на жительство в РФ — 12;

- Удостоверение беженца — 13;

- Временное удостоверение личности гражданина РФ — 14;

- Разрешение на временное проживание в РФ — 15;

- Свидетельство о предоставлении временного убежища в РФ — 18;

- Свидетельство о рождении, выданное уполномоченным органом иностранного государства — 23;

- Удостоверение личности военнослужащего РФ/Военный билет офицера запаса — 24;

- Иные документы — 91.

Пункты « », «Дата выдачи», «Кем выдан» заполняются строго по документу, удостоверяющему личность. В «Статусе налогоплательщика» цифра 1 означает налогового резидент РФ, 2 — нерезидента России (проживший менее 183 дня в РФ в году декларации доходов).

Телефон налогоплательщика

В новой форме 3-НДФЛ удалены поля для указания адреса налогоплательщика. Теперь эти сведения в бланке указывать не нужно. Достаточно просто заполнить поле «Номер контактного телефона». Телефон указывается или мобильный, или городской, при необходимости, с кодом города.

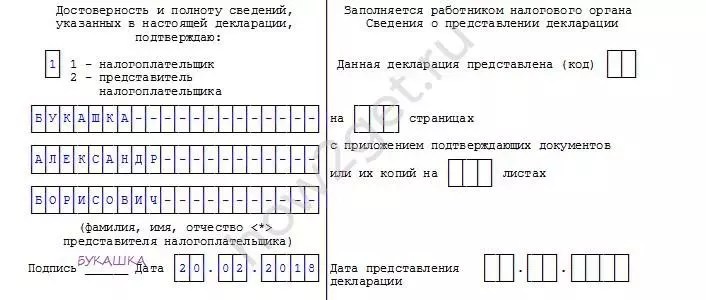

Подпись и дата

На титульном листе укажите общее количество заполненных страниц и число приложений — подтверждающих документов или их копий. В левой нижней части первой страницы налогоплательщик (цифра 1) или его представитель (цифра 2) подписывают документ и указывают дату подписания. Представителю нужно приложить к декларации копию документа, подтверждающего полномочия.

3 главные ошибки в 3-НДФЛ, которые мы обычно допускаем

Комментарий эксперта специально для сайта Сашки Букашки:

Евдокия Авдеева

СтройЭнергоРесурс, главный бухгалтер

Наиболее частные ошибки можно разделить на три группы:

- Технические ошибки. Например, налогоплательщик забывает поставить подпись на необходимых листах или пропускает листы. Также налоговая откажет в предоставлении вычетов без подтверждающих документов. Затраты покупку имущества, на лечение, обучение, страхование должны подтверждаться договорами и платежными документами.

- Некорректное заполнение или неполное заполнение данных. «Топ» таких недочетов:

- на титульном листе в строке «номер корректировки» при первичной подачи декларации ставится 1, а надо 0;

- неправильный код ОКТМО.

Подобные недочеты не так страшны, и в худшем случае они приведут к отказу в приеме декларации. А вот неполное заполнение некоторых данных может привести к тому, что налоговая «неправильно вас поймет», и вместо того чтобы предоставить вычет, потребует заплатить налог.

Например, в случае если налогоплательщик в разделе «Доходы, полученные в РФ» не укажет сумму дохода, сумму налога исчисленного и сумму налога удержанного, то вместо возврата налога налогоплательщик исчислит его себе к доплате.

- Незнание законов и правил применения вычета. Например, гражданин заплатил за обучение в 2017 году, но хочет получить вычет за 2018 год. Однако налоговая льгота предоставляется именно за тот год, когда заявитель заплатил за обучение, медицинское обслуживание или иные услуги.

Заполнение 3-НДФЛ при декларировании доходов и оформлении налогового вычета

Порядок заполнения 3-НДФЛ зависит от того, для какого именно случая вы подаете декларацию. Бланк декларации содержит 19 листов, из которых заполнить нужно необходимые лично вам.

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке (001)»;

- лист А «Доходы от источников в Российской Федерации»;

- лист Б «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)»;

- лист В «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики»;

- лист Г «Расчет суммы доходов, не подлежащей налогообложению»;

- лист Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества»;

- лист Д2 «Расчет имущественных налоговых вычетов по доходам от продажи имущества (имущественных прав)»;

- лист Е1 «Расчет стандартных и социальных налоговых вычетов»;

- лист Е2 «Расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса РФ»;

- лист Ж «Расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации, а также налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации»;

- лист З «Расчет налогооблагаемого дохода от операций с ценными бумагами и операций с производными финансовыми инструментами»;

- лист И «Расчет налогооблагаемого дохода от участия в инвестиционных товариществах».

Помимо выплаты НДФЛ декларация пригодится, чтобы получить налоговый вычет. По закону каждый гражданин может вернуть часть ранее уплаченного государству налога, на покрытие расходов на обучение, лечение, покупку недвижимости или выплату ипотечного кредита. Подавать документы на получение вычета можно в любой день после завершения года, в котором были потрачены деньги. Вычет можно получить в течение трех лет.

Вот и наступил 2018 год, налоговая декларация 2017 3-НДФЛ год кому то обязательна для заполнения, а у кого это шанс вернуть часть потраченных сумм в рамках вычета.

Как скачать программу «Налоговая декларация 2017»? Как правильно и без ошибок заполнить декларацию на имущественный вычет? Как заполняется и какие документы необходимо для социальных вычетов (обучение, лечение, и.т.д.)? Как декларировать полученные в прошлом году доходы? Все это более подробно мы изложили в данной статье и предлагаем пошаговую инструкцию по заполнению декларации за 2017 год.

IIВнесение информации о себе

После заполнения первого окна, переходим к заполнению окна «Сведения о декларанте»

1— Укажите вашу фамилию, имя, отчество.

2 —Внесите номер вашего ИНН.

3, 4— Укажите дату и место вашего рождения.

5 —Данные о гражданстве. В данном пункте по умолчанию стоит – Россия. Если иное, выберите в раскрывающемся списке.

6, 7, 8, 9— Внесите сведения о документе, удостоверяющем личность, для начала выберите наименование вашего документа.

Обычно в данном пункте вносится информация из паспорта: серия, номер, дата выдачи и кем выдан

10— Укажите ваш контактный телефон.

IIIВнесение информации по доходам

Закончив внесение сведений о себе, переходим к заполнению окна о ваших доходах.

Выбираем следующее окно «Доходы, полученные в РФ».

- Если доходы состояли только из заработной платы или других доходов, облагаемых по ставке НДФЛ 13%, то выбираете первую вкладку 13;

- Если получали дивиденды до 01.01.2015, то они облагаются налогом по ставке 9% и заносятся в соответствующую вкладку;

- Выигрыши, призы, полученные в лотереях, играх, конкурсах облагаются по ставке 35%;

- Дивиденды, полученные после 01.01.2015 облагаются по ставке 13% и заносятся в последнюю вкладку (не перепутайте две вкладки доходов, облагаемых по ставке 13%).

Начнем заполнение данных в программе «Декларация 2017» о вашем доходе, полученном у работодателя и облагаемом по ставке 13%. Для этого вам потребуется «Справка о доходах физического лица» 2-НДФЛ.

1 и 2— Добавляем Источник доходов по ставке 13%.

3— В окне «Источник выплаты» внесите данные о вашем работодателе из справки 2-НДФЛ.

4— Если стандартные вычеты у вас у данного работодателя, то ставьте галочку.

Закончив, вносить данные о работодателе, переходим к заполнению данных о самом доходе.

1— Добавляем доход

2 и 3— Выбираем код дохода, из раскрывающегося списка. Коды берем из справки 2-НДФЛ.

Наиболее часто встречающиеся коды:

- 2000 – заработная плата;

- 2012 – сумма отпускных выплат;

- 2300 – пособия по временной нетрудоспособности.

4 и 5— Из справки 2-НДФЛ вносим сумму дохода и месяц, в котором этот доход был получен.

После внесения информации о доходах, полученных помесячно, вносим в нашу будущую декларацию 3НДФЛ информацию об облагаемой сумме дохода, исчисленных и удержанных налогах (из справки 2-НДФЛ).

Если у вас есть еще другие работодатели, повторяем всю цепочку действий еще столько раз, сколько у вас источников дохода.

В качестве дохода в текущем году может быть, например: продажа квартиры. Рассмотрим данную ситуацию подробно.

Декларация 3НДФЛ о доходе при продаже квартиры

Добавляем еще один источник дохода. Называем его «Продажа квартиры». Рекомендую указать здесь фамилию покупателя. Таким образом, окончательно источник дохода звучит как «Продажа квартиры Петрову А.В». Больше никаких данных (ИНН, КПП, ОКТМО) можно не указывать.

Вносим сведения, о продаже квартиры.

1— Добавить.

2— Выбираем код дохода (1510 – доходы от продажи жилых, домов, квартир, комнат, дач и т.д.).

3— Указываете сумму дохода, равную сумме продажи из договора продажи квартиры.

1— Вносим сумму дохода равную сумме продажи квартиры.

2— Если ваша квартира была продана до 01.01.2016 галочку не ставим и переходим к п. 6. Если же квартира продана после 01.01.2016, указываем это.

3— Указываем еще раз стоимость квартиры из договора продажи.

4— Кадастровый номер недвижимости.

5— Указываем ее кадастровую стоимость. Очень часто данная информация (о кадастровой стоимости есть в договоре продажи), если нет, то ее можно посмотреть на сайте Росеестра .

Для этого вводите кадастровый номер и адрес объекта недвижимости.

Вы можете спросить зачем нужна эта информация? А вот зачем. При продаже квартиры до 01.01.2016 ваш налогооблагаемый доход рассчитывался исходя из стоимости продажи квартиры из договора продажи. Т.е. если вы продали квартиру за 1,5 млн. рублей, то и налогооблагаемый доход был равен этой сумме.

Если же вы продали квартиру после 01.01.2016, то налогооблагаемый доход определяется исходя, превышает ли стоимость квартиры по договору продажу величину 70% от кадастровой стоимости. Если да, то налогооблагаемый доход равен стоимости продажи квартиры, если же нет, то равен кадастровой стоимости, умноженной на 0,7.

Рассмотрим на примере:

Пример №1:Вы продали квартиру за 3,5 млн. рублей. Кадастровая стоимость составляет 2,5 млн. рублей. 70% от нее равны 1,75 млн. Таким образом, налогооблагаемый доход равен стоимости продажи 3,5 млн. рублей.

Другой вариант.

Пример №2:Вы получили в наследство квартиру с кадастровой стоимостью 6 млн. рублей. Продали за 2,3 млн. рублей. 70% от кадастровой стоимости равно 0,7*6 млн = 4,2 млн рублей. И это больше той суммы, за которую вы продали квартиру. Таким образом налогооблагаемый доход будет равен 4,2 млн рублей, а не 2,3 млн.

5— Будем выбирать код вычета. Если, квартира в собственности с момента покупки квартиры меньше трех лет, и пяти лет, если с 01.01.2016, вы можете рассчитывать на следующие вычеты:

- 901 код – вычет 1 млн. руб.

- 903 код – воспользовавшись соответствующим вычетом, можете уменьшить размер стоимости продажи квартиры на сумму, которую вы в свое время потратили когда приобретали ее (обязательно следует подтвердить данный факт документами).

Пример:Купив жилье за 1,3 млн. руб. (и имеется договор о покупке), а продали за 1,7 млн. руб. но владели меньше трех лет. Вычет к выплате составит 1 млн. (по коду 901), либо 1,3 млн. (в соответствии с кодом 903 – учитывая суммы расходов по приобретенной квартире).

Если вы выбрали код 903 в п. 9, в п. 10 указываете стоимость квартиры при покупке и при сдаче декларации 3-НДФЛ прикладываете договор, по которому вы приобрели свою квартиру.

8— Указываем месяц, в который была продана квартира.

Как только закончили вносить доходы, переходим к заполнению вкладки «Вычеты».

IV. Внесение информации по вычетам

Начнем заполнение этого раздела программы «Декларация 2017» с вкладки «Стандартные вычеты».

Данный раздел декларации необходимо заполнять, если вы планируете .

1— Если вы рассчитываете на стандартные налоговые вычеты, то проставьте галочки в в нужном окне.

2— Если вы имеете отношение к категории людей, претендующих на вычет по коду 104 (ст. 218 п. 1 пп.2 НК РФ) или по коду 105 (ст. 218 п. 1 пп.1 НК РФ) укажите галочкой в нужном окне. Если не претендуете, также делаете отметку.

3— Вычет на ребенка. В данном пункте проставьте количество детей:

- Если семья относится к многодетной, указываете количество детей начиная с третьего. Если имеются дети-инвалиды — также указываете.

- Если в течение года у вас случилось прибавление в семействе, то убираете галочку в соответствующей категории детей и по столбцам указываете количество детей.

Например:на начало года у вас был один ребенок, а в мае родился еще один ребенок. Тогда мы убираем галочку о неизменном количестве детей. И вручную проставляем с января по апрель – 1 ребенок, с мая – 2 ребенка.

Первый столбец каждого месяца используется, когда детей меньше трех. Средний столбец используется, когда три и больше. Третий столбец – если есть дети-инвалиды.

Социальные вычеты.

Заполнение декларации 3-НДФЛ за 2017 год: , оценка квалификации, добровольное страхование, благотворительность.

1— Выбираем вкладку «Социальные вычеты».

2— Делаем отметку о предоставлении данного вида вычетов, если мы на них претендуем.

3— В п.

3 – 6указываем суммы, которые были потрачены на лечение, обучение свое и/или детей, добровольное страхование и т.д.

Не забывайте про документальное подтверждение своих расходов.

Декларация 2017 на имущественный вычет

Для корректного заполнения декларации за 2017 год по имущественному вычету, вам понадобится декларация 3-НДФЛ за прошедшие года (если такие имеются), справка полученная от банка по уплаченным процентам по ипотеке, если конечно квартира куплена по ипотеке, и вы желаете оформлять имущественный вычет и по уплаченным процентам. Продолжаем заполнять следующий вычет и инструкция по пользованию программой заполнения декларации по вычету 13 % на покупку квартиры будет Вам в помощь!

1— Выбираем вкладку «Имущественный вычет».

2— Добавляем новый объект недвижимости.

3— Указываем способ приобретения: договор купли-продажи или инвестирование.

4— Выбираем наименование объекта недвижимости (квартира, комната, дом и т.д.).

5— Указываем вид собственности – индивидуальная, совместная или другая.

6— Указываем ваш признак налогоплательщика – Собственник объекта недвижимости или другое.

7— Выберите код номера объекта: кадастровый, условный, инвентарный. Если номер отсутствует, выбираете данную строку.

8— Если номер есть, то вводите его в данной строке.

9— Если нет, указываете место нахождения объекта недвижимости.

Заявление на возврат НДФЛ при покупке квартиры или жилья —

10— Заполняем окошко «дата регистрации права собственности» из документа «Свидетельства о регистрации права собственности».

11— Данное окно носится, если квартира куплена до 01.01.2014 года. Только в этом случае записываете долю о владении квартирой. Если куплена после 01.01.2014г. то вписывать ничего не нужно.

12— Вносим год, с того момента, с которого стали оформлять вычет.

13— Указываем стоимость объекта (или стоимость доли). Точные данные можно взять из договора купли-продажи на квартиру. Следует заметить, что всю стоимость квартиры вам никто не вернет, вычет составит 2 млн. рублей. Конечно стоимость квартиры может составлять и 20 и 30 млн. рублей, но максимально допустимая сумма ограничена до 2 млн. 14. В данном окне, внесите всю сумму процентов по ипотеке, которые вами уже уплачены Банку, необходимо указать всю сумму процентов, выплаченных вами по ипотечному кредиту. Таким образом, необходимо взять декларацию за прошлый год и сложить суммы процентов по декларации и уплаченные проценты из справки (полученной от Банка). Если же декларация оформляется первоначально, тогда берутся только суммы из справки.

1— Впишите вычет, предоставленный вам за предыдущие годы. В случае первичного заполнения декларации 3-НДФЛ на имущественный вычет, необходимо поставить «0» Если вам уже был предоставлен имущественный вычет, то данную сумму возьмите из предыдущей декларации 3-НДФЛ

2— Данное окно необходимо для внесения, в том случае, если имущественный вычет вы получали у своего работодателя и у вас НДФЛ не удерживался.

3 и 4— Если, вам необходимо оформить вычет и на %% по ипотеке, то заполняем по аналогии пп. 1 и 2.

Необходимость подачи декларации о доходах (форма 3-НДФЛ) за 2017 год может возникнуть у любого физлица. Подавать декларацию придется, если подоходный налог не был удержан налоговым агентом , а также для заявления о своем праве на стандартный, социальный , профессиональный, инвестиционный или . За прошедший 2017 год декларация 3-НДФЛ подается по новой форме, о которой мы расскажем в этой статье.

Обновленный бланк формы 3-НДФЛ за 2017 год

Форма декларации 3-НДФЛ была утверждена приказом ФНС РФ от 24.12.2014 № ММВ-7-11/671, а приказом от 25.10.2017 № ММВ-7-11/822 в нее внесены изменения, которые с 2018 г. действуют при декларировании доходов, полученных в 2017 году.

Чем новая форма 3-НДФЛ 2017 отличается от действовавшей ранее? Основные новшества декларации следующие:

- Изменились штрих-коды страниц.

- «Титульный лист» декларации больше не содержит поля для внесения адреса физлица, теперь указывается только номер его контактного телефона.

- На листе «Д1», предназначенном для имущественных налоговых вычетов, вместо адреса указывается кадастровый номер недвижимости.

- В листе «Е1» декларация по форме 3-НДФЛ 2017 (расчет стандартных и соцвычетов) теперь не содержит строки для отражения числа месяцев, по итогам которых доход с начала года не превысил 350 тыс.руб. Сюда же добавлена новая строка для суммы, уплаченной за прохождение независимой оценки своей квалификации – это новый социальный вычет, утвержденный законом от 03.07.2016 № 251-ФЗ.

- В связи с введением нового вида инвестиционного налогового вычета (закон от 28.12.2013 № 420-ФЗ), дополнены новыми полями листы «З» (расчет дохода от операций с ценными бумагами и ПФИ) и «И» (расчет дохода от участия в инвестиционных товариществах).

- В декларации 3-НДФЛ форма для заполнения 2017 г. пополнилась совершенно новым приложением «Расчет дохода от продажи недвижимости». Заполнять его нужно только по оформленным в собственность после 01.01.2016 г. объектам, учитывая, что доход от продажи должен составлять не менее 70% от кадастровой стоимости объекта (п. 5 ст. 217.1 НК РФ).

Помимо бланка, тем же приказом ФНС РФ были обновлены и электронные форматы декларации, поскольку подавать ее можно не только в «бумажном» виде, но и электронно.

Налоговая декларация по форме 3-НДФЛ 2017: требования к оформлению

Правила, с учетом которых следует заполнять налоговую декларацию-2017, содержатся в вышеуказанном приказе ФНС РФ № ММВ-7-11/671 с изменениями от 25.10.2017.

Обновленная форма декларации 3-НДФЛ за 2017 год может заполняться вручную, на компьютере, либо при помощи специально разработанных программ. При этом нельзя использовать цветные чернила, а только черные или синие. Распечатывать декларацию на принтере можно только с одной стороны листа. Запрещено скрепление листов между собой степлером, которое может повредить штрих-код и другие данные документа.

Заполняя справку 3-НДФЛ (новая форма за 2017 год), следует избегать ошибок, поскольку наличие исправлений в ней недопустимо.

Все денежные показатели указываются в рублях с копейками, но это не касается сумм НДФЛ, которые всегда нужно отражать в полных рублях, помня, что значения менее 50 коп. отбрасываются, а 50 коп. и более — округляются до целого рубля.

Текстовые поля заполняются заглавными печатными буквами слева направо, в каждой ячейке отражается только один символ, а в пустых ячейках проставляются прочерки.

Если все отражаемые сведения не умещаются на одной странице листа декларации 3-НДФЛ новой формы-2017, бланк может быть дополнен необходимым количеством страниц данного листа.

Когда декларация заполнена, необходимо по порядку пронумеровать все ее страницы в поле «стр.» и указать их общее число на титульном листе, а также количество листов подтверждающих документов. Для подтверждающих документов можно составить и приложить реестр.

Что нужно для заполнения декларации 3-НДФЛ

Вначале нужно скачать форму декларации 3-НДФЛ 2017, распечатать ее, если заполнение производится вручную, или заполнить форму на компьютере. Декларацию по новой форме также можно заполнить с помощью специальной программы, уже размещенной

на сайте ФНС

.

Скачать форму 3-НДФЛ 2017, актуальную в 2018 году, можно ниже.

Вносить данные в декларацию следует после того, как собраны все необходимые подтверждающие документы. Сведения для заполнения получают из справок о доходах «2-НДФЛ» , выдаваемых налоговым агентом, из платежных, расчетных и иных подтверждающих документов, а также из расчетов, которые производятся на основании этих документов.

3-НДФЛ новая форма 2017: образец заполнения

Независимо от цели представления декларации налоговым органам, в ней обязательно должны присутствовать:

- титульный лист,

- раздел 1 — итоговые суммы НДФЛ к уплате или возврату,

- раздел 2 – расчет налоговой базы и НДФЛ по каждой налоговой ставке.

Остальные листы и новое приложение к декларации 3-НДФЛ заполняются при необходимости, в зависимости от вида декларируемых доходов и заявляемых вычетов.

Представляемый нами образец формы 3-НДФЛ 2017 заполнен для получения физлицом социальных вычетов по НДФЛ на лечение и обучение. Кроме обязательных разделов декларации 1 и 2, в данном случае потребовалось заполнить лист «Е1» с расчетом таких вычетов.

Программа декларация, инструкция по заполнению для физических лиц.

Практически у каждого человека наступает момент, когда ему требуется сдать в налоговую инспекцию декларацию 3-НДФЛ.

Продали ли вы машину, квартиру или какую-то другую недвижимость, получили ли дополнительный доход, не связанный с основным местом работы, вы обязаны подать декларацию 3-НДФЛ.

Также у каждого человека при покупке квартиры возникает законодательно закрепленная возможность получить налоговый вычет, сэкономив на уплате налога на доходы физических лиц. Но для этого опять же нужно подавать декларацию 3-НДФЛ. И уже у нас появляется заинтересованность в правильном заполнении и подаче данной декларации.

Вы определились, что декларацию 3-НДФЛ вам подавать нужно. И здесь есть два пути. Первый путь пойти в организацию, которая занимается заполнением данных деклараций, заплатить за их работу и получить готовую декларацию 3-НДФЛ.

И есть второй путь: сделать все самому. Помощь в заполнении налоговой декларации вы найдете именно в нашей статье.

Уважаемые читатели!

Если Вы не нашли на нашем сайте нужную информацию по тому или иному вопросу, задавайте его в режиме онлайн по телефонам:

Также, получить бесплатную юридическую помощь

у нас на сайте

.

Заданный Вами вопрос не заставит долго ждать!

Здесь вы можете подумать, что заполнение декларации 3-НДФЛ сложно, непонятно, что вы никогда этим не занимались и точно наделаете огромное количество ошибок. Хочу вас в этом разуверить. Да, заполнение декларации 3-НДФЛ довольно кропотливое занятие и потребует некоторых ваших усилий. Но есть специальные программные средства, позволяющие существенно облегчить заполнение данной декларации.

В этой статье, как раз, и пойдет речь о заполнении декларации 3-НДФЛ в бесплатной программе «Декларация 2016», распространяемой на сайте www.nalog.ru самой ФНС РФ.

(Если же вам нужно заполнить декларации 3-НДФЛ за предыдущие годы, то на данном сайте можно найти программы «Декларация 2015», 2014 и т.д. для заполнения деклараций за соответствующий год. Советую использовать именно ту программу, в названии которой указан год, за какой вы хотите подавать декларацию. Программы, хоть и похожи интерфейсом, но все равно отличаются, т.к. каждый год происходят изменения в форме декларации 3-НДФЛ.)

Образец заявления 2017 на возврат уплаченной суммы налогов

Образец заявления для регистрации онлайн-кассы,

Новая форма декларации по форме 3НДФЛ за 2017 год —

Обновленная программа «Декларация» за 2017 год, подробное заполнение —

Программа «Декларация 2016» появляется на сайте практически сразу после окончания года. Но первую версию скачивать не советую, потому что обычно все равно находятся какие-то ошибки, опечатки в самой программе. И тогда программисты выпускают обновления с учетом всех замечаний. Поэтому советую скачивать и устанавливать данную программу со всеми изменениями к концу февраля, тем более время для заполнения и сдачи декларации 3-НДФЛ еще есть.

Итак, вы скачали и установили программу Декларация-2016, получили у работодателя «Справку о доходах физического лица» (форма 2-НДФЛ) и готовы начать заполнение декларации 3-НДФЛ в программе.

Запускаем программу «Декларация 2016» и переходим к заполнению первого окна.

Задание условий

Начинаем внесение данных в программу для заполнения декларации 3-НДФЛ.

- Выбираем тип декларации – 3-НДФЛ

- Указываем номер инспекции ФНС, куда вы будете сдавать вашу декларацию 3-НДФЛ.

Если вы знаете номер ИФНС, выберите его в «Справочнике инспекций». В противном случае , и, указав в открывшемся окне браузера свой адрес, увидите номер вашей ИФНС.

При сдаче декларации 3-НДФЛ за прошедший год впервые, указываете в номере корректировки – 0. При повторной сдаче декларации 3-НДФЛ при наличии ошибок в предыдущих декларациях, указываете следующий по счету номер корректировки (1, 2, 3 – зависит от того, какая это у вас корректировка).

- Признак налогоплательщика. По умолчанию, выбирается «Иное физическое лицо». Относитесь к какой-то другой указанной категории, выбираете ее.

- Если вы получаете свой доход у работодателя в рублях, и при этом он перечисляет ваш НДФЛ по ставке 13%, ставите галочку в указанном месте. Имеете доход в валюте, от инвестиционной деятельности либо от предпринимательской деятельности, ставите галочку в соответствующем месте.

- Достоверность указанных вами сведений подтверждаете лично вы сами, то ставите галочку «Лично». Если через представителя, то вводите данные вашего представителя.

Окно «Задание условий» программы «Декларация 2016» мы заполнили. Переходим к следующему окну «Сведения о декларанте».

Сведения о декларанте

Выбираем следующее окно программы Декларация 2016 «Сведения о декларанте» и приступаем к вводу своих персональных данных.

В данном окне последовательно вносим следующие сведения о себе:

1 Фамилия, имя, отчество

3 Дата вашего рождения

4 Место рождения

5 По умолчанию в графе «Данные о гражданстве» указана Россия. Если иное, выберите из раскрывающегося списка.

В п. 6 – 9 указываете данные вашего документа, удостоверяющего личность (обычно здесь указывают сведения из паспорта):

— вид документа – паспорт гражданина РФ

Образец заявления на перевод организацией заработной платы на карту работников —

В данной вкладке указывается ваш адрес жительства в Российской Федерации.

Если вы не знаете код ОКТМО, можете узнать его, пройдя по ссылке .

В открывшемся окне, выбрав ваш субъект Российской Федерации (республику, край, область) и введя название вашего муниципального образования (город, район), вы узнаете код ОКТМО.

Мы закончили внесение в программу «Декларация 2016» сведений о себе и переходим к следующему окну «Доходы, полученные в РФ».

Доходы, полученные в РФ

Мы переходим к заполнению окна «Доходы, полученные в РФ» для того, чтобы внести в нашу будущую декларацию 3-НДФЛ сведений о всех наших полученных за прошедший год доходов.

В данном окне есть четыре вкладки, которые разделяют все ваши доходы, в соответствии с процентной ставкой НДФЛ, которой они облагаются:

- В первой вкладке, внесите данные, о ваших доходах, облагаемых по ставке 13% (за исключением дивидендов). Сюда входят все доходы, полученные у вашего работодателя, доходы от продажи квартиры, машины, дачи, гаража и т.д. и иные ваши доходы, не относящиеся к трем другим вкладкам.

- Дивиденды. Если они были получены до 01.01.2015, то они облагаются по ставке 9% и вносят во вторую вкладку

- Если у вас есть выигрыши или призы, от участия в играх, конкурсах или рекламных мероприятиях, то данные доходы облагаются по ставке 35% и заносятся в третью вкладку

- Дивиденды, полученные после 01.01.2015, облагаются по ставке 13% и данные о них вносят в четвертую вкладку.

1. Начнем заполнение вкладки в программе «Декларация 2016» о вашем доходе, полученном у работодателя и облагаемом по ставке 13%. Для этого вам потребуется «Справка о доходах физического лица» 2-НДФЛ.

2. В окне «Источник выплаты» введите данные о работодателе из справки 2-НДФЛ.

3. Если у вас есть стандартные налоговые вычеты, и они применяются к вам у данного работодателя, ставите галочку «Расчет стандартных вычетов вести по этому источнику». Эту информацию, также можно увидеть в справке 2-НДФЛ в разделе 4 «Стандартные, социальные и т.д. вычеты».

4. Переносим в программу «Декларация 2016» свои данные в окно «Сведения о доходе»

В п. 5 и 6 выбираем код дохода.

Наиболее часто используемые коды дохода:

2000 – это ваша заработная плата, в т.ч. премия;

2012 – отпускные выплаты;

2300 – пособия по временной нетрудоспособности (больничные).

При этом месяц получения дохода, указываем цифрой (январь – 1, февраль – 2, …, декабрь – 12).

8. Заканчиваем заполнение данной области своей будущей декларации 3-НДФЛ внесением сведений о налоговой базе, исчисленном и удержанном НДФЛ. Опять вся эта информация переносится из справки 2-НДФЛ (раздел 5) в программу «Декларация 2016».

Рассмотрим ситуацию: вы продали в прошедшем году квартиру и вам нужно в декларации 3-НДФЛ отразить данную операцию.

Добавляем еще один источник выплаты и называем «Продажа квартиры» Часто рекомендуют указать здесь покупателя. Поэтому окончательно у нас источник выплаты указан как «Продажа квартиры Иванову И.И.».

Больше никаких данных (ИНН, КПП, ОКТМО) здесь не указываем.

Код выбираем 1510 – Доходы от продажи жилых домов, квартир, комнат, дач и т.д. (кроме долей).

Сумму указываем из договора продажи квартиры.

При условии, что вы владели своей квартирой менее трех лет, с 01.01.2016 пяти лет, вы можете претендовать только на следующие вычеты:

- Код 901 – вычет 1 000 000 руб.

- Код 903 – используя данный вычет, вы уменьшаете стоимость продажи квартиры на сумму, которую вы в свое время потратили на ее приобретение (не забываем о документальном подтверждении этого факта).

Например, вы приобрели свою квартиру за 1 200 000 руб. (и у вас есть данный договор купли-продажи), а продали за 1 500 000 руб. и при этом владели ей меньше трех лет. Вычет для вас может составить либо 1 000 000 (по коду 901), либо 1 200 000 (по коду 903 – с учетом суммы расходов на приобретения этой квартиры).

Если вы выбрали код 903 в п. 9, в п. 10 указываете стоимость квартиры при покупке и при сдаче декларации 3-НДФЛ прикладываете договор, по которому вы приобрели свою квартиру.

В п. 11 указываете месяц продажи вашего имущества.

Вот, мы и закончили заполнение вкладки о доходах вашей декларации 3-НДФЛ.

Если вы претендуете на имущественный и/или социальный вычеты, то к заполнению следующего раздела нужно подойти особенно внимательно.

Вычеты

Для многих этот раздел и является причиной, по которой они решили заполнить и сдать свою декларацию 3-НДФЛ.

В данной вкладке вы вносите информацию для получения стандартных вычетов, вычетов за покупку квартиры (имущественный вычет), за обучение детей и оплату лечения, (социальный вычет).

Начнем заполнение этого раздела программы «Декларация 2016» с вкладки «Стандартные вычеты»

1 Если вы претендуете на стандартные налоговые вычеты, то ставим галочку в соответствующем месте.

2 Если вы относитесь к категории граждан, претендующих на вычет по коду 104 (ст. 218 п. 1 пп.2 НК РФ) или по коду 105 (ст. 218 п. 1 пп.1 НК РФ) ставьте галочку в соответствующем месте. Если не претендуете, также делаете отметку.

3 Вычет на ребенка. В данном пункте указываете сколько у вас детей. Если у вас многодетная семья, указываете сколько у вас детей начиная с третьего. Если есть дети-инвалиды, также указываете это. Если в течение года у вас случилось прибавление в семействе, то убираете галочку в соответствующей категории детей и по столбцам указываете количество детей.

Например, на начало года у вас был один ребенок, а в мае родился еще один ребенок. Тогда мы убираем галочку о неизменном количестве детей. И вручную проставляем с января по апрель – 1 ребенок, с мая – 2 ребенка.

Первый столбец каждого месяца используется, когда детей меньше трех. Средний столбец используется, когда три и больше. Третий столбец – если есть дети-инвалиды.

Мы закончили со стандартные вычетами и переходим к социальным вычетам.

- Делаем отметку о предоставлении данного вида вычетов, если мы на них претендуем.

- В п. 2 – 5 указываем суммы, которые были потрачены на лечение, обучение свое и детей, добровольное страхование и т.д.

Не забывайте про документальное подтверждение своих расходов.

Для заполнения данного пункта вашей будущей декларации 3-НДФЛ вам потребуются данные из предыдущей декларации (если все это для вас не впервые), справка из банка об уплаченных процентах по ипотеке (данная информация нужная, если вы претендуете на вычет и по процентам).

1 Начинаем стандартно. Делаем отметку, что мы претендуем на данный вычет.

2 Указываем способ приобретения – договор купли-продажи или инвестирование

3 Наименование объекта – квартира (дом, комната и т.д.)

4 Вид собственности – ваша личная (индивидуальная) собственность (либо общая собственность с разделением и без разделения долей и т.д.)

5 Признак налогоплательщика – собственник объекта (или другое)

6 Здесь указывается адрес объекта недвижимости.

7 В данной строке напишите, когда было зарегистрировано ваше право собственности на квартиру, чтобы не было ошибки посмотрите эту дату в Свидетельстве о регистрации права собственности.

8 Данный пункт заполняется, если вы купили квартиру до 01.01.2014г. Тогда вы указываете долю, которой владеете. Если после 01.01.2014г. данное поле не активно.

9 Указываете стоимость объекта (или доли). Данную информацию возьмите из договора купли-продажи вашей квартиры. Но имейте ввиду, что вы не получите вычет на сумму более 2 млн. рублей, т.е. ваша недвижимость может стоить и 10 млн, но вычет составит только 2млн. рублей.

10 В данной графе, необходимо указать всю сумму процентов, выплаченных вами по ипотечному кредиту, если вы приобрели вашу квартиру в ипотеку. Для этого сложите суммы процентов из вашей декларации 3-НДФЛ за предыдущий год (если текущая декларация не первая) и из справки из банка по уплаченным процентам.

Нажимаем ДА и переходим к заполнению завершающего окна.

Еще чуть-чуть и наша декларация 3-НДФЛ будет заполнена.

11 В данном пункте указываете уже предоставленный вам вычет по всем предыдущим декларациям 3-НДФЛ. Если это ваша первая декларация 3-НДФЛ, то в этой строке у вас должно стоят «0».

12 Сумма, перешедшая с предыдущего года равна разности между общей стоимости объекта недвижимости и вычетами за предыдущие годы (смотрите предыдущие декларации 3-НДФЛ). В данном примере общая стоимость квартиры 1 000 000, в предыдущие годы был получен вычет 300 000. Значит осталось 1 000 000 – 300 000 =700 000. Если это ваша первая декларация 3-НДФЛ, то в п. 12 будет стоять сумма, равная стоимости объекта недвижимости.

13 Если вы получали вычет у вашего работодателя, т.е. у вас не удерживался НДФЛ, то внесите эту сумму в эту строку.

14 Если вы претендуете на вычет по процентам по ипотечному кредиту, заполните данный пункт аналогично пп. 11 – 13.

Поздравляю, все данные для получения декларации 3-НДФЛ вы в программу внесли. Наша помощь в заполнении декларации 3 НДФЛ закончена. Осталось ее распечатать и/или сохранить в виде документа.

Проверка:

Для выбираем пункт главного меню: Декларации – Проверить.

Если проверка не обнаружила ошибок, переходи к печати и сохранению файла:

Декларации – Печать и Декларации – Экспорт в xml.

Вот и все, ваша декларация 3-НДФЛ распечатана, сохранена на флэш-карту. Можно ехать в налоговую инспекцию и сдавать свою декларацию.

Юридическая консультация!У Вас накопилось много вопросов? Не знаете как их разрешить? На сайте не нашли ответа на свой вопрос? Задавайте их опытным юристам, ответ будет отправлен в течении 10 минут. Консультация юриста совершенно бесплатна Помощь административного, семейного, жилищного, гражданского и уголовного права! Ответить |

Программа «Декларация 2016»

для заполнения

декларации 3-НДФЛ за 2016 год

Программа «Декларация 2016», версия 1.5.0 от 18.05.2018г.(скачатьбесплатно

программу для заполнения

(подготовки) в 2017 году налоговой декларации по форме 3-НДФЛ за 2016 год):

1)

InsD2016.exe

– файл

установки

2)

Инструкция по установке

(

install)

3)

Аннотация к

программе

(readme)

Требования к компьютеру

и программному обеспечению

Минимальные требования к аппаратным средствам:

Оперативная память не менее 512 Мб и 20 Мб свободного дискового пространства

для установки ПО задачи.

Процессор класса Intel Pentium II 400 MHz.

Мышь

Microsoft Mouse или совместимая.

Видеоадаптер SVGA с разрешением

1024х768 с 16-битной глубиной цвета.

Принтер (или виртуальный принтер)

Операционная система Windows:

Операционная система Windows XP, Windows Vista,

Windows 7, Windows 8 и

Windows 10

(с русскими региональными настройками).

О программе «Декларация 2016»

ГНИВЦ ФНС

России ежегодно разрабатывает и предлагает бесплатные программы для заполнения

(подготовки) декларации 3-НДФЛ.

Программа «Декларация 2016» предназначена для автоматизированного заполнения

(подготовки) в 2017 году налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма

4-НДФЛ) за 2016 год.

Найти и

скачать бесплатно дистрибутив программы можно также и на сайте

http://www.gnivc.ru/software/fnspo/ndfl_3_4/

.

Декларация 3-НДФЛ за 2016г.

заполняется согласно приказу ФНС России от 24.12.2014 № ММВ-7-11/671@в редакции приказа ФНС России от 27.11.2015 № ММВ-7-11/544@ и 10.10.2016

№ММВ-7-11/552@.

В данном приказе имеется раздел посвященный порядку заполнения (подготовки) декларации по

форме 3-НДФЛ (приложение №2 к приказу).

Программа автоматически формирует Листы декларации 3-НДФЛ по результатам

введенных пользователем данных:

по

всем налогооблагаемым доходам, полученным от источников в Российской

Федерации и полученным от источников за пределами Российской

Федерации;

по

доходам от предпринимательской деятельности и частной практики;

Данных для расчета профессиональных налоговых вычетов по авторским

вознаграждениям, договорам гражданско-правового характера;

Имущественных налоговых вычетов;

Данных для расчета налоговой базы по операциям с ценными бумагами,

финансовыми инструментами срочных сделок и налогооблагаемого дохода от

участия в инвестиционных товариществах;

для

расчета стандартных, социальных и инвестиционного налоговых вычетов.

Инструкция по заполнению декларации 3-НДФЛ

в программе «Декларация 2016»

Для запуска

приложения выберите соответствующую пиктограмму на рабочем столе или в меню

Пуск->

Программы->

Декларация 2016.

При выборе пункта

Файлпоявится подменю следующего содержания:

Создать– Создать новую декларацию. При этом, если были внесены не

сохраненные изменения, то будет выведен диалог с предложением сохранения

изменений. Каждый старт программы ведет к созданию новой декларации, т.е. можно

вводить, изменять данные.

Открыть– Появляется стандартный диалог, позволяющий открыть файл

декларации, которая была ранее введена и сохранена. Если в активной декларации

были внесены не сохраненные изменения, то перед диалогом на открытие файла,

будет выведен запрос на сохранение изменений.

Если после выбора

пунктов

Создать,

Открытьзапрос о сохранении изменений был

подтвержден, но при этом не было введено имя файла, то появится диалог с

запросом имени и месторасположения нового файла.

Выход– позволяет осуществить выход из программы.

Навигационная

панель

Навигационная

панель служит для отображения в главном окне тематического раздела,

активизировать который можно, щелкнув на соответствующей кнопке в панели.

Некоторые кнопки навигационной панели в зависимости от заполнения раздела

Задание условий могут быть недоступными.

При запуске

программы автоматически создается «пустая» декларация. В любое время Вы можете

сохранить введенные данные на диск, загрузить ранее сохраненную декларацию, или

создать новую. При этом в заголовке отображается имя, присвоенное Вами файлу. В

программу встроен контроль вводимых данных на их наличие, при обязательности

реквизитов, и их правильность.

Задание условий

На данном экране

вводятся условия заполнения декларации 3-НДФЛ.

Если Вы не

являетесь налоговым резидентом РФ или Вам необходимо подать декларацию по форме

4-НДФЛ, то выберите соответствующий пункт в панели

Тип декларации.

Если Вы подаете

первичную декларацию, в поле

№ корр. указывается 0. Если же Вы подаете

уточняющую декларацию, то в данном поле нужно указать, в который раз Вы это

делаете.

Панель

Имеются

доходысодержит пункты, разделяющие ввод декларации на логические разделы:

Если пользователь

собирается вводить информацию о доходах по справкам о доходах, доходах по

договорам гражданско-правового характера, авторским вознаграждениям, от продажи

имущества, и т.д., т.е. информацию по доходам, облагаемым ставками 13, 9, 35% (в

случае нерезидента — 13, 15 и 30%) за исключением доходов в иностранной валюте и

доходов от предпринимательской деятельности и частной практики.

Если имеются

доходы в иностранной валюте, то соответственно надо поставить галочку напротив

В иностранной валюте.

Если имеются

доходы от предпринимательской деятельности, то надо поставить галочку напротив

От предпринимательской деятельности.

Если имеются

доходы от участия в инвестиционных товариществах, то надо поставить галочку

напротив

Инвест. товарищества.

Каждый из этих

пунктов разрешает/запрещает доступ к вводу информации соответствующего типа.

Если ни один из пунктов не активизирован, то для ввода доступны только окна с

информацией по плательщику.

Сведения о декларанте

На этих двух окнах

осуществляется ввод информации о налогоплательщике, соответствующей титульному

листу формы декларации. Переключение между этими двумя экранами осуществляется

посредством кнопок вверху главного окна.

Код страны

указывается согласно Общероссийскому классификатору стран мира (ОКСМ). При

отсутствии у налогоплательщика гражданства в поле

Код страныуказывается

код страны, выдавшей документ, удостоверяющий личность.

Поле

ИННобязательно для заполнения индивидуальным предпринимателям, частным нотариусам,

адвокатам и главам фермерских хозяйств. Иные физические лица могут его не

заполнять.

Поле

ОКТМОвведено начиная с 2013 года вместо поля

ОКАТО. Значение этого поля можно

узнать в вашей инспекции.

Доходы, полученные в РФ

Ввод осуществляется

на трех экранах. Переключение между экранами осуществляется посредством кнопок

вверху главного окна. Экраны разделены по ставкам налогообложения: 13, 9, 35%.

По каждой из ставок

осуществляется ввод соответствующих видов доходов. Для нерезидентов доступен

другой набор налоговых ставок: 30%, 15% и 13%

Инвестиционные

товарищества

Экран для ввода

доходов от участия в инвестиционных товариществах (соответствует листам А и З

формы декларации 3-НДФЛ за 2016 год)

Предприниматели

Экран для ввода

доходов от предпринимательской деятельности соответствует листу В формы

декларации 3-НДФЛ за 2016 год.

Переключатель

Имеются документально подтвержденные расходыустанавливает режим ввода

расходов. Это, либо ввод документально подтвержденных расходов, либо расчет

расходов по нормативной (20%) ставке относительно доходов.

Для

предпринимательской деятельности необходимо указать код ОКВЭД, выбрав его из

справочника. При поиске нужного кода учтите, что некоторые подуровни вложенности

для вашего вида деятельности могут быть пустыми.

Доходы,

полученные за пределами РФ

Экран для ввода

доходов в валюте соответствует листу Б формы декларации 3-НДФЛ за 2016 год.

Кнопки открывают справочники. Код валюты можно

ввести и вручную, однако, если его нет в справочнике, то нельзя будет

воспользоваться возможностью автоматического проставления курса валюты.

Справочник валюты необязателен, и в режиме ручной установки можно отменить его

копирование, однако при этом исчезнет возможность автоматического проставления

курса валюты, если она есть в справочнике.

Если переключатель напротив

Автоматическое

определение курсадоступен, то значит для данной валюты есть информация о

курсе валюты по отношению к рублю. Если активизировать эту возможность, то

программа сама подставит курс, заявленный на последних известных программе

торгах, предшествовавших, дате получения дохода, или непосредственно на

указанную дату.

Курс валюты вводится в двух полях и представляет

собой пропорцию X у.е. за Y рублей. Т.е., например на дату 09.04.2015 для валюты

Евро (код 978) курс составлял 100 у.е за 5870,03 рубля.

Кроме того похожая кнопка открывает справочник

доходов (вычетов, если по данному доходу предусмотрен вычет, иначе эта кнопка не

доступна).

Вычеты

Ввод осуществляется

на четырех экранах. Переключение между экранами осуществляется посредством

кнопок вверху главного окна. Экраны разделены по видам вычетов. На первом экране

вводятся стандартные налоговые вычеты, на втором — социальные налоговые вычеты,

а на третьем – имущественный налоговый вычет на новое строительство, либо

приобретение жилого дома или квартиры. Четвертый экран используется для ввода

данных по убыткам по операциям с ценными бумагами прошлых налоговых периодов.

Остальные вычеты (например, авторские вознаграждения или имущественные вычеты по

доходам от продажи имущества, ценных бумаг вводятся вместе с соответствующими

доходами — смотрите «Доходы, облагаемые по ставке 13%»)

Стандартные

вычеты

Экран для ввода

стандартных вычетов соответствует листу Е1 формы декларации 3-НДФЛ за 2016 год.

В разделе по

стандартным вычетам выберите вид вычета и укажите число детей. При этом учет

первого-второго ребенка и всех последующих начиная с третьего, ведется отдельно,

т.к. по ним предусмотрены отличные суммы вычета. Данные о детях инвалидах I и II

групп вносятся в программу дважды: и при заполнении соответствующего поля, и при

указании общего количества детей.

Если количество

детей в течении года не менялось, то их количество можно ввести одной цифрой. В

противном случае, нужно убрать галочку «число детей (соответствующей категории)

не изменялось» и ввести их количество помесячно.

Расчет стандартных

вычетов ведется по доходам от того источника выплат, при вводе которого в

разделе «Доходы, облагаемые по ставке 13%» Вы поставили галочку «Расчет

стандартных вычетов вести по этому источнику»

Если Вы хотите,

чтобы расчет стандартных вычетов производился по доходам от предпринимательской

деятельности, то вам необходимо внести суммы доходов и затрат по каждому месяцу,

а галочками отметить те месяцы, в которые Вы находились в соответствующем

статусе.

Социальные

вычеты

Экран для ввода

социальных вычетов соответствует листам Е1 и Е2 формы декларации

Верхний список

предназначен для ввода сумм, уплаченных за обучение детей. При этом вводится

столько сумм, за скольких детей было заплачено, т.е. это итоговые суммы по

каждому ребенку.

Нижний предназначен

для ввода данных по договорам пенсионного страхования и негосударственного

пенсионного обеспечения.

Имущественный

вычет на строительство

Экраны для ввода

имущественных вычетов на строительство соответствует листу Д1 формы декларации.

Присутствующая на

панеле кнопка позволяет добавить новый объект и может стать недоступной в

зависимости от уже заполненных данных по первому объекту. От данных объекта

зависит и доступность полей

Вычет по предыдущим годами.

Обращаем внимание,

что значение полей

Общая стоимость всех объектови

Проценты по

кредитам за все годына данном экране не заполняются. Значение поля

Общая

стоимость всех объектоврассчитываются автоматически по мере заполнения

данных об объектах. При этом программа сама учитывает особенности предоставления

вычета в зависимости от значений полей даты в информации об объекте.

В поля

Вычет по

предыдущим годамуказываются суммы имущественных вычетов на строительство и

погашение кредита из Деклараций за прошлые годы. Если в 2016 году Вы впервые

подаете декларацию на вычет, то данные поля не заполняются. Если вы получаете

имущественный вычет на строительство и погашение кредитов несколько лет, то Вам

придется сложить соответствующие суммы, взяв их из листа Д1 Декларации за 2015

и, при необходимости, из листа И Деклараций более ранних лет, и итог внести в

соответствующее поле в программе.

В поля

Сумма,

перешедшая с предыдущего годапереносятся суммы из Декларации за 2015 год.

Если в 2016 году Вы впервые подаете на вычет, то данные поля не заполняются.

Согласно Порядку заполнения Декларации значения этих полей в расчете не

участвуют, данные используются налоговыми органами в качестве справочной

информации. Весь расчет идет по данным полей общая стоимость и вычеты прошлых

лет.

В поле

Стоимость

объектауказываются произведенные затраты, при этом надо иметь ввиду, что в

итоговом расчете на листе Д1 программа укажет сумму не более 1 000 000 рублей

(умноженного на долю собственности) при дате регистрации собственности до 2008

года, не более 2 000 000 рублей (умноженных на долю собственности) при дате

регистрации права собственности в 2008-2013 году и не более 2 000 000 рублей вне

зависимости от доли при дате регистрации права собственности (дате акта о

передаче) в 2014, 2015 или 2016 году.

В поле

Проценты

по кредитам за все годыуказываются суммы потраченные на уплату процентов по

целевым кредитам.

Вычеты у налогового

агента, как за отчетный год, так и за прошлые, берутся из справок 2-НДФЛ. Если

они там не указаны, то данные вычеты у налогового агента Вам не предоставлялись.

Обратите внимание,

что для кредитов, полученных после 01.01.2014 в законодательстве предусмотрено

ограничение по принимаемым к вычету процентам в сумме 3 000 000 рублей. Но, т.к.

программа не владеет информацией о датах предоставления кредитов, то значение

данного поля автоматически не контролируется. Это вы должны сделать

самостоятельно при заполнении поля Проценты по кредитам за все годы.

Опция

Являюсь

пенсионеромпозволяет обойти реализованный в программе контроль дат.

Воспользоваться этой возможностью имеют право налогоплательщики, попадающие под

действие п.10 ст. 220 НК РФ.

Инвестиционный

вычет и учет убытков по операциям с ЦБ прошлых лет

Лица, получившие

прибыль по операциям с ценными бумагами и (или) по операциям с финансовыми

инструментами срочных сделок, могут принять к вычету убытки предыдущих налоговых

периодов (полученные не ранее 2010 года, когда была введена соответствующая

норма), которые и вводятся на данном экране.

Тут же вносятся

данные об инвестиционном вычете, предусмотренном подпунктом 2 пункта 1 статьи

219.1.

Предварительный

просмотр и печать

В главном окне

программы на панели инструментов щелкните кнопку Просмотр. Вы увидите листы

созданной Декларации 3-НДФЛ за 2016 год.

Возможно, будет полезно почитать:

- Целоваться во сне: к чему такое снится?

; - К чему снится Варить Суп?

; - Сонник видеть себя в новом красивом платье

; - Астральные путешествия во сне и наяву

; - Снится качаться на качелях высоко

; - К чему снится переодеваться по соннику К чему снится переодевание одежды

; - Став «кнут» Рунный став огненный кнут com

; - Руны халявы и исполнения желания Рун ставы халява

;

Частые вопросы

Где скачать программу 3 НДФЛ?

Как скачать налоговую декларацию 3-НДФЛ в личном кабинете НДФЛка. ру. Пошаговая инструкция Заполненную экспертом нашего сервиса форму налоговой декларации 3-НДФЛ скачать или распечатать можно в личном кабинете на сайте.

Где можно заполнить 3 НДФЛ бесплатно для физических лиц?

находится в свободном доступе для скачивания на сайте ФНС России, формирует декларацию для представления в налоговый орган, в том числе для отправки в налоговый орган в электронном виде через «Личный кабинет».

Как установить программу налоговой декларации?

Скопировать файл InsD2023. msi на жесткий диск Вашего компьютера,Запустить файл InsD2023. msi под учетной записью администратора и следовать инструкциям программы установки.

Как подать декларацию 3 НДФЛ в 2023 году?

Подать ее можно по месту своего учета или в МФЦ. Сделать это можно и онлайн – в Личном кабинете налогоплательщика для физических лиц или через программу «Декларация». Для этого следует заполнить форму 3-НДФЛ, утвержденную приказом от 29.09.2022 № ЕД-7-11/880@.

Полезные советы

СОВЕТ №1

Перед тем, как скачать программу 3-НДФЛ, убедитесь, что вы используете официальный и проверенный источник для загрузки, такой как официальный сайт налоговой службы или другие официальные ресурсы. Это поможет избежать установки вредоносного ПО на ваш компьютер.

СОВЕТ №2

Перед запуском программы обязательно проведите антивирусную проверку загруженного файла, чтобы удостовериться в его безопасности. Это поможет избежать потенциальных угроз для вашей системы.

СОВЕТ №3

Перед началом заполнения декларации рекомендуется ознакомиться с инструкцией по использованию программы 3-НДФЛ, чтобы избежать ошибок при заполнении декларации и уплате налогов.